Welcher von über 470 BU-Vergleichstarifen ist der Beste für mich ? Wir zeigen´s dir

meine optimale Arbeitskraftabsicherung aus Freiburg - für Deutschland

Berufsunfähigkeitsversicherung in Freiburg, Baden und Deutschland

Wir helfen dir gerne mit persönlicher Beratung zur Berufsunfähigkeitsversicherung in unserem Büro in Freiburg oder für alle Interessenten in Südbaden, Baden-Württemberg und bundesweit per Videochat.

Verbraucherschützer bezeichnen die Berufsunfähigkeitsversicherung als wichtigste private Versicherung überhaupt. Denn nur diese schützt die eigene Arbeitskraft vor existentiellem Absturz und Not im Falle einer Berufsunfähigkeit. Jeder - ob berufstätig, SchülerIn oder Hausfrau/Hausmann - sollte sich rechtzeitig bereits in jüngeren Jahren absichern, solange noch keine schwerwiegenden Vorerkrankungen vorhanden sind. Zudem sind dann die Beiträge viel günstiger als später. Jetzt informieren:

Das empfehlen Verbraucherschützer für richtige Berufsunfähigkeits-Versicherungen:

"Wichtig sind dabei die richtige Rentenhöhe und vor allem gute Versicherungsbedingungen, denn die sind entscheidend, ob im Ernstfall auch wirklich die Rente fließt. Deshalb sollten Sie eine Berufsunfähigkeitsversicherung (BU) keinesfalls allein nach dem Preis aussuchen. Was nutzt Ihnen eine preiswerte Versicherung, wenn sie am Ende nicht zahlt ? "(Hrsg. Verbraucherzentrale, Berufsunfähigkeit richtig absichern, S. 31) und:

"Kombiprodukte (aus Lebensversicherung und BU-Versicherung) sind generell nicht zu empfehlen...sie sind oft wenig flexibel, wenn sich die Befürfnisse ändern", Niels Nauhauser, Verbraucherzentrale Ba-Wü, (FAS, 21.01.24) Dazu siehe auch unter "Fragen und Antworten" unsere Erläuterung

Unser Verbraucherschutz aus 35 Jahren BU-Profipraxis liefert dir diese Vorteile:

Alle Leistungen der BU-TOP-Anbieter erklären wir unseren Kunden ausführlich und verständlich mithilfe unserer neutralen Vergleichsanalysen und schriftlichem Ergebnis.

Wir erklären alle Vor- und Nachteile aus dem "Kleingedruckten", den BU-Vertragsbedingungen der in Frage kommenden BU-Versicherer, um deinen besten Tarif rauszufiltern.

Wir berichten über BU-Leistungsfälle aus langjähriger Erfahrungspraxis, und kundenfreundliche Urteile, die zeigen, dass du im Leistungsfall deine versicherte BU-Rente bekommst.

Vor deiner Abschlussentscheidung bekommst du alle schriftlichen Nachweise, welche BU-Tarife im Preis-/Leistungsvergleich für dich optimal kundenfreundlich sind und warum.

Bei Vorerkrankungen machen wir - wenn sinnvoll - eine anonyme Risiko-Voranfrage, um deine Versicherungsfähigkeit zu ermitteln und dir aufzuzeigen.

Bei Versicherungs-Ablehnung zeigen wir als Versicherungsmakler mögliche Alternativlösungen.

Du hast schon einen BU-Vertrag ? Ist der kundenfreundlich, günstig oder zu teuer ? Wir checken auch bestehende BU-Verträge.

Du hast die freie Wahl aus herkömmlichen BU-Provisionstarifen inkusive aller Kosten oder den günstigeren, provisionsfreien Netto-BU-Tarifen auf Honorarbasis.

Wir empfehlen stets die kundenfreundlichsten BU-Tarife, die 4 - 5*Sterne-Rating-Sieger im Preis-/Leistungsvergleich, damit du im BU-Fall deine BU-Rente ausgezahlt bekommst.

Nach Vertragsabschluss betreuen wir dich selbstverständlich und schenken wir dir dazu ein persönliches Garantiezertifikat für kostenfreie Fachanwaltshilfe im BU-Schadensfall.

Unser neutraler BU-Versicherung Vergleich findet die persönlich Beste Berufsunfähigkeitsversicherung

Mit unserem BU-Versicherung Vergleich erhälst du vom BU-Experten sofort einen Überblick über die besten aktuellen BU-Tarife, die zu deinem ausgeübten Beruf und persönlichen Bedürfnissen passen. Sichere deine Arbeitskraft jetzt finanziell ab mit den besten BU-Leistungen zum möglichst günstigsten Beitrag. So sparst du über die Dauer viel Geld.

Über 470 BU-Tarife im objektiven Vergleich,

davon die Besten im detaillierten Leistungs-/Beitragsvergleich

persönliche und unabhängige Beratung, auch auf Honorarbasis möglich

Unsere Leistungsgarantie: Du bekommst die persönlich bestmögliche Absicherung

Tausende Beratungen durchgeführt, unsere Kunden sind begeistert (Kundenbewertungen

Persönliche Beratung bei uns vor Ort, Beratung in ganz Deutschland per Video-Chat

Jetzt zu deinem persönlich besten BU-Tarif. Dein Wunschtermin für die BU-Beratung:

Du bekommst von uns in der Fachberatung neutrale Vergleichsanalysen von Leistungen und Beiträgen aller persönlichen BU-Anbieter im Detail verständlich erklärt: Was bedeuten die BU-Leistungen im Kleingedruckten, wo liegen die Fallstricke, was ist kundenfreundlich, was nicht, worauf man besonders achten muss, und mehr... buche dazu jetzt deinen Wunschtermin:

Vergleichsbeispiel von BU-Provisionstarif gegenüber BU-Honorartarif:

Arzt/Ärztin für Allgemeinmedizin, 28 Jahre alt, 3.000,-€ versicherte, garantierte BU-Monatsrente bis zum 67. Lj.:

Ergebnis BU-Provisionstarif-Vergleich versus Ergebnis BU-Honorartarif-Vergleich

Unsere hier dargestellten BU-Vergleichsanalysen ergeben bei der Nummer 1 im Honorartarif eine Gesamtersparnis von 13.953,- € - aufgezinst mit 3% p.a. - gegenüber dem Provisionstarif Nummer 1. Bei Inanspruchname der jährlichen Leistungs-/Beitragsdynamik von 5% p.a. bis 60. Lj. sogar 21.150,- € Ersparnis, zudem mit garantiert gleichbleibenden BU-Zahlbeiträgen bis zum 67. Lj. bei der Nummer 1 im Honorartarif-Vergleich.

Unser Vermittlungshonorar gilt nur für BU-Honorartarife. Das berechnen wir nach individuellem Arbeitsaufwand und schriftlicher Vereinbarung und ist hier noch nicht berücksichtigt.

Sicherlich gibt es auch BU-Tarifvergleiche, bei denen die Gesamtersparnis für BU-Kunden wesentlich niedriger sind und sich BU-Honorartarife, unter Einbeziehung unseres Honorars, nicht lohnen. Das ist bei niedrigeren BU-Renten unter 3.000,- € mtl. oft der Fall. Zudem hängt dies auch von den einzelnen BU-Versicherungsanbietern ab: Erstens ob sie überhaupt BU-Honorartarife anbieten. Zweitens wie sie BU-Tarife-Spreads (Differenz zwischen BU-Provisions- und BU-Honorarzahlbeitrag) gestalten. Auch die genaue Berufstätigkeit, eventuelle Risikohobbies, Motorradfahren, Eintrittsalter, Höhe der garantierten BU-Monatsrente und der Laufzeit des Vertrags sind wichtige Prämissen für unsere BU-Vergleichsanalysen.

Vergleichsbeispiel für MedizinstudentInnen:

Liebe MedizinstudentInnen, zu eurem Schutz einige Anmerkungen aus über 30 Jahren Erfahung

schon zu Beginn eures Studium werdet Ihr angesprochen von Versicherungsvertretern von Strukturvertrieben mit drei oder vier Buchstaben, mit den Ziel euch möglichst schnell möglichst viele Versicherungen anzudrehen. Lasst euch nicht locken von Currywurst, Sekt und anderen Geschenken. Meistens ist der anschließende Schaden bei den abgeschlossenen Verträgen für euch sehr teuer (zu hohe Vertriebs-, Provisions- und Verwaltungskosten, siehe unser Kapitel Altersversorgung ohne Provision).

In der Regel habt ihr nach zehn Jahren, nach Abzug aller gezahlten Beiträge, noch kein Guthaben, sondern Verluste in eurer Rürup-Basisrente. Zudem kann man die Basisrente nicht ohne Verlust des Gesamtguthabens kündigen. Niemals eine BU-Rente mit teuren Fondsanlagen kombinieren, siehe unser Kapitel Kombi-Produkte wie Rürup: "Kann ich eine BU-Versicherung mit steuerlicher Förderung kombinieren ? " hier nachlesbar unter: "die häufigsten Frage und Antworten".

"Mit einem Gratis-Bewerbungstraining oder kleinen Geschenken ködert der Finanzdienstleister MLP viele Studenten. Wenig später sind sie Kunden, besitzen mehrere Versicherungspolicen oder sogar ein Geldanlageportfolio. Doch einige MLP-Angebote sind teuer oder sogar unsinnig." (Zitat Stiftung Warentest vom 14.07.2008, Link zum Artikel

"Ein merkwürdiger Deal: Wer ein Protokoll der Facharztprüfung haben will, muss vorher Kunde werden. Ärzte und Kammer sind empört." Zitat Der Tagespiegel 14.11.2917, Link zum Artikel

"Eine gut verdienende Akademikerin kommt auf keinen grünen Zweig. Das hat damit zu tun, dass sie im Studium einen Finanzberater traf. Eine Fallstudie." Zitat FAZ, 04.01.2012 Link zum Artikel

Lasst euch von freien Maklern beraten, die Honorarberatung und Vermittlung von provisionsfreien Nettotarifen in der BU und in der Altersversorgung anbieten. Und die neutrale Vergleichsprogramme nutzen, wie hier bei uns z.B. für eine/n MedizinstudentIn, 19 Jahre alt, garantierte versicherte BU-Monatsrente 2.000,- € bis 67.Lj:

Für Studis ist unsere Beratung honorarfrei !

BU-Anbietervergleich-AusschnittBU-TOP5-Leistungsvergleich-Ausschnitt

Berechne dein BU-Risiko und Absicherungsbedarf

unverbindlich und anonym zum Ergebnis

Die häufigsten Fragen und Antworten zu Berufsunfähigkeits- und Arbeitskraftversicherungen:

Wer hilft mir im BU-Leistungsfall ?

Wenn du uns oder deiner kostenfreien Fachanwaltskanzlei, mithilfe unseres Leistungszertifikats, eine voraussichtliche Berufsunfähigkeit meldest, wird dir sofort geholfen: Entscheidend ist die richtige Vorgehensweise, damit du schnellstmöglich deine versicherte BU-Rente erhälst, sofern alle Voraussetzungen dafür zutreffen. Wir haben in über 30 Jahren Praxis schon etliche BU-Leistungsfälle medial begleitet und hatten bislang keine einzige Leistungsablehnung durch BU-Versicherer bei unseren Kunden.

Als allererstes und bestes Mittel meldest du uns und deiner BU-Versicherung den Grund für Berufsunfähigkeit und/oder die BU-Feststellung durch deinen Arzt. Und legst deine Zertifikats-Urkunde dazu, die wir dir nach Abschluss unterzeichnet ausgehändigt hatten. Was ist das ?

Wir schenken unseren Kunden nach erfolgreichem Antragsabschluss und Policierung einen wichtigen "Schutzschirm" in Form eines schriftlichen Garantie-Leistungszerfikats: Eine fachanwaltliche Hilfe im Leistungsfall gegenüber den bei uns abgeschlossenen BU- und Existenz-Versicherungsgesellschaften. Das betrifft: BU-Versicherungen, Erwerbsunfähigkeits-, Grundfähigkeits-, Schwere Krankheiten-, Multi-Risk- und Risikolebensversicherungen. Das soll ein doppelter Sicherheitsboden für dich sein, obwohl wir bislang keinen Ärger oder Leistungsablehnungen durch bei uns abgeschlossen BU-Versichern hatten.

Unseren "Schutzschirm" garantieren wir dir durch Zusendung der persönlichen Leistungs-Zertifikats-Urkunde für dich nach Erhalt deines Versicherungsscheines (Police).

Diese renommierte Fachanwaltskanzlei für Versicherungsrecht mit jahrzehntelanger Erfahrung hilft dir im Leistungsfall umgehend auf dem Gebiet der Leistungsantragsstellung, Fallbegleitung und Durchsetzung gegenüber den Versicherungsgesellschaften.

Diese Fachanwaltskanzlei hat bereits viele Erfolge für Versicherte deutschlandweit erzielt. Sei es dass Leistungsanträge und ärztliche Unterlagen vollständig und korrekt zusammengestellt und eingreicht wurden und die Leistungsbearbeitung viel schneller zu Entscheidungen bei den Versicherungen geführt hat. Auch gegen zu schnelle Erstablehnungen durch Versicherungsgesellschaften konnten die Rechtsanwälte der Kanzlei im Nachgang Leistungsanerkennungen erfolgreich für Versicherte durchgesetzen.

Im Leistungsfall sind viele Versicherungskunden durch ihre aktuellen Erkrankungen oder Unfallschäden in ihrem Leid und Schmerz natürlich mit sich selbst beschäftigt. Da nimmt einem die fachanwaltliche Unterstützung viel Arbeit ab. Aus Erfahrung hilft dies sehr und beruhigt die Betroffenen auch, sodass diese Menschen sich wieder mehr auf ihre Gesundung und ihre Familien konzentrieren können.

Damit die BU- oder Existenz-Rente anerkannt und so schnell wie möglich an dich bezahlt wird: Das BU-Leistungszertifikat hilft dir - und deinen Angehörigen, die dir helfen wollen - dabei garantiert. Wir freuen uns, wenn du bei uns Kunde wirst und dir dieses Leistungs-Zertifikat ausstellen dürfen.

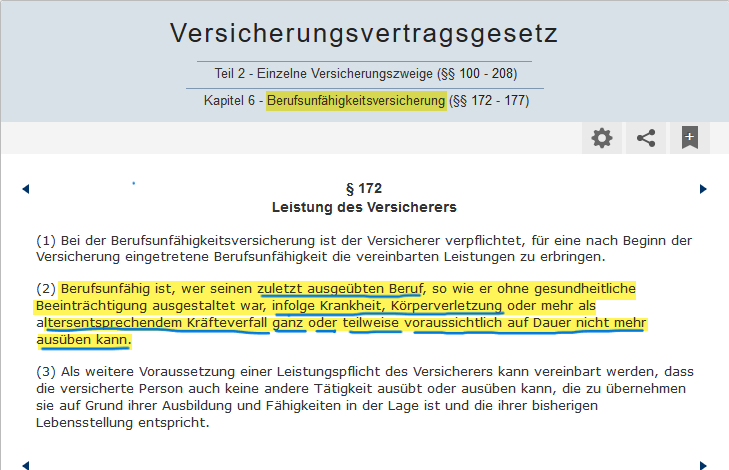

Wann ist man berufsunfähig ? Gesetze und Erklärung

Dazu werden die Leistungsaussagen präzisiert durch die Allgemeinen Versicherungsbedingungen (AVB) der BU-Versicherer - das "Kleingedruckte" - das jeder BU-Versicherer individuell ausformulieren kann. Daher ist es so wichtig, dass wir unseren Kunden die AVB´s der TOP-BU-Versicherer übersichtlich und im synoptischen Ampel-Vergleich (s.u.) transparent darstellen und erläutern können.

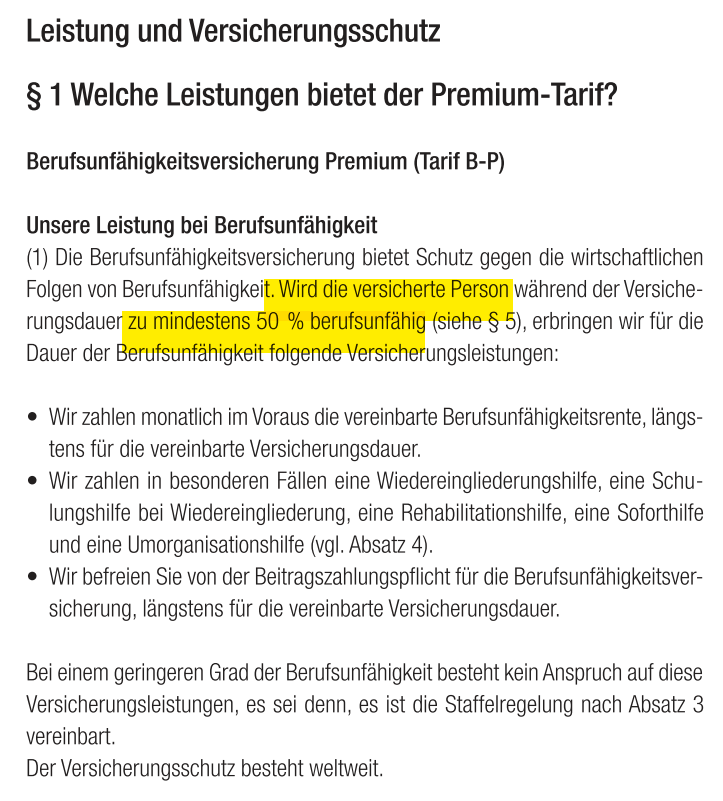

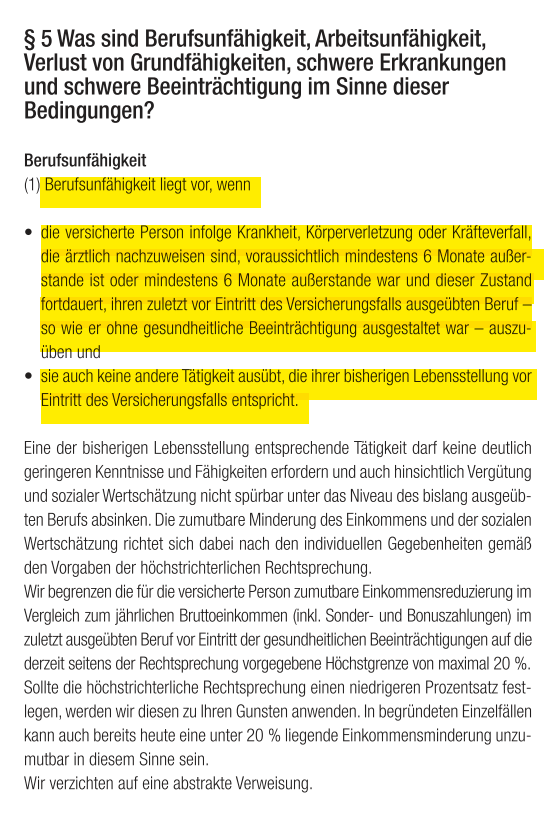

Beispielhaft an einem TOP-BU-Versicherer, der Hannoversche, sieht man die Definition der 50 %-Regelung, ab wann er leisten wird:

und noch genauer, welche Gründe für eine Berufsunfähigkeit vorliegen müssen:

Dabei bietet fast jeder BU-Versicherer inzwischen unterschiedliche BU-Leistungtarife an, von Basis- über Komfort- bis Premiumtarife, siehe Kapitel "BU-Leistungs-Vergleich..."

Kombi-Produkte, z.B. Basisrente: Kann ich eine BU-Versicherung mit steuerlicher Förderung kombinieren ?

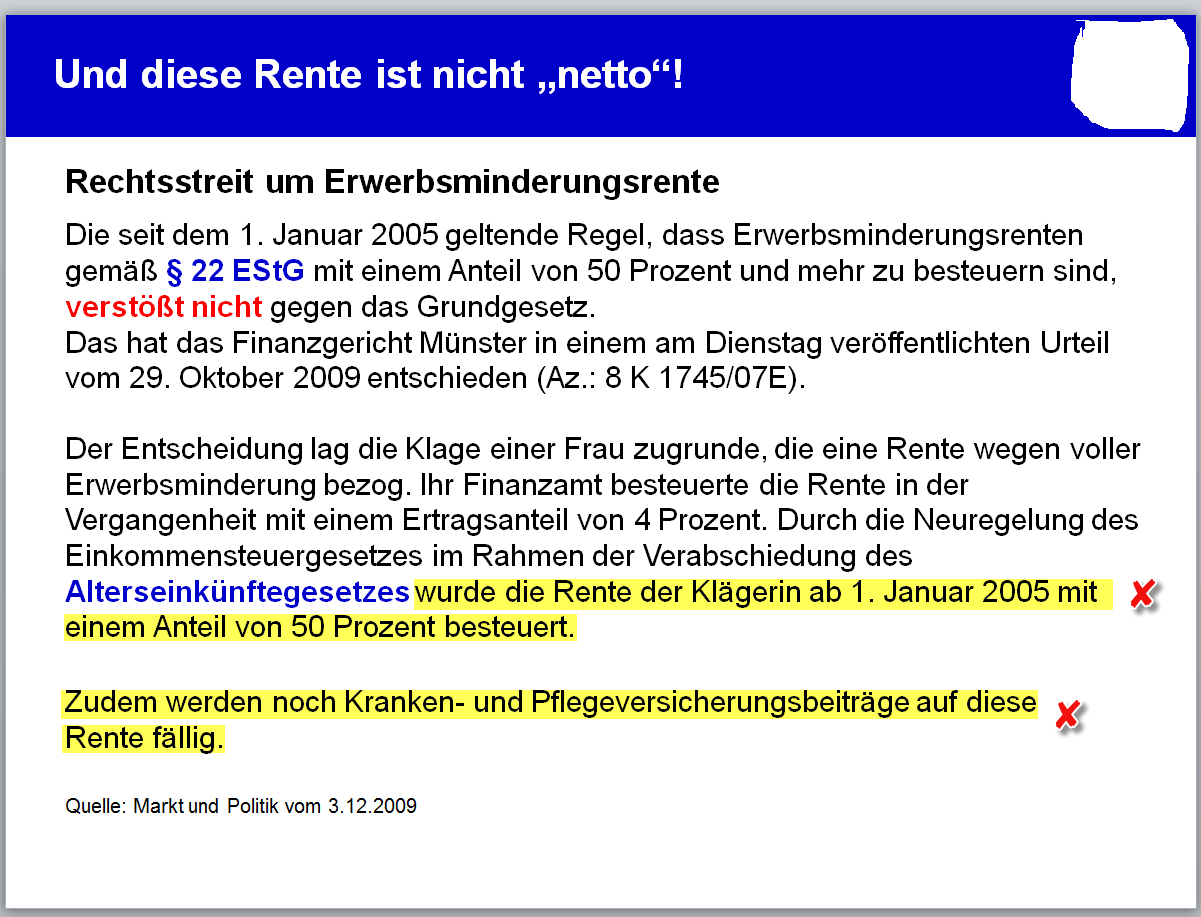

Ja, aber .... mit wichtigen Einschränkungen kannst du deinen BU-Schutz mit der Basis-("Rürup")rentenversicherung nach Versorgungsschicht eins kombinieren und "Steuern sparen", genauer gesagt verschieben. Denn bei BU-Leistungsbezug musst du dann - das ist einer der Nachteile der Basis-BU-Rente - die BU-Rentenleistung bei Bezug fast vollständig versteuern, statt nur anteilig und wesentlich geringer wie in der 3. Schicht für reine selbständige BU-Verträge. Wie hoch diese sind steht in unseren Kapitel zur Basisrente.

Du kannst aktuell 100 % von deinem BU-Basisrentenbeitrag inkl. BU-Anteil im Jahr 2024 als Sonderausgabe ansetzen, maximal 26.565,20 € im Jahr, bei Ehepaaren/LebenspartnerInnen 53.056,-€.

Die folgenden Einschränkungen musst du allerdings mit der Basisrenten-BU-Kombination in Kauf nehmen:

1. Steuer: Im Falle einer BU-Leistung unterliegt deine BU-Zahlung aus der Basisrente dann gemäß § 22 EStG aktuell in 2024 einem Besteuerungsanteil von 84% - aber jedes Folgejahr um 1 % steigend bis 2040 bei 100% erreicht ist und bleibt, multipliziert mit deinem Einkommensteuersatz. Bei Bezug einer Basis-BU-Rente ab 2040 müsstest du diese dann zu 100% versteuern. Du hast damit deutlich mehr Steuern zu zahlen gegenüber der privaten Versorgungschicht drei. Deshalb sprechen Steuerexperten von einer Steuerverschiebung statt Steuereinsparung. Denn das was du am Anfang einsparst, musst du im BU-Fall fast voll versteuern im Gegensatz zur privaten, sog. dritten Schicht. Hier werden nur anteilige, oft günstigere Steuern fällig, siehe vorheriges Kapitel: "Die aktuellen Steuersätze auf BU-Rentenzahlunge", gemeint sind die der dritten Schicht.

2. Kapitalleistungen aus der Basisrente dürfen immer nur rentenförmig ausbezahlt werden!

Das bedeutet für dich im BU-Fall, dass eine einmalige Kapitalleistung als Sofortleistung, wie es bei der Schicht drei möglich wäre, hier nicht geleistet werden darf. Auch Kapitalzahlungen zur Wiedereingliederungshilfe oder zur Umorganisation des Arbeitsplatzes oder der beruflichen Wiedereingliederung sind in der Schicht drei nicht zulässig.

3. Kein Versicherungsschutz mit der Basisrentenkombi möglich für den Fall der Arbeitsunfähigkeit (AU) = "Gelbe Schein-Regelung" (=AU-Rentenzahlung tritt bereits nach zwei bis sechs Monaten der AU-Zeit ein - je nach Versicherungstarif, ohne dass ein umfangreicher BU-Antrag gestellt werden muss), wie es bei der Schicht eins möglich ist. Und überbrückt somit auch hohe Versorgungslücken beim Krankengeld-Bezug für gutverdienende Angestellte.

4. Der Altersversorgungs-Beitragsanteil in der Basisrentenkombi muss immer größer als 50 % des Gesamtbeitrags der Basis-BU-Rentenkombi sein. Der für die BU-Beitragsbefreiung entfallende Beitragsanteil wird dabei dem Altersversorgungsbeitrag zugerechnet. Wenn bei der Gewinnverrechnung die Sofortverrechnung der anfallenden Überschüsse vereinbart ist, wird das Beitragsverhältnis auf den Netto-Zahlbeitrag berechnet und nicht auf den Bruttobeitrag.

Wenn dabei das Beitragsverhältnis von Hauptversicherung (=Basisrente) zu Zusatzversicherung (=BU-Rente) knapp eingerichtet wurde (z.B. 51:49), kann das zum Störfall werden: Wenn die Überschüsse von der Versicherung gesenkt werden, steigt dadurch der auf die BU-Zusatzversicherung entfallende Nettobeitrag an. Dann muss entweder sofort die BU-Rente reduziert oder der auf den Altersversorgungsanteil entfallende Beitrag erhöht werden. Wenn man denn daran denkt ... Wenn das nicht rechtzeitig erkannt und wie beschrieben geheilt wird, droht sofort der Entfall des Sonderausgabenabzugs und zwar rückwirkend vom Versicherungsbeginn mit stattlichen Nachzahlungen an den Fiskus.

5. Die Kombination von BU mit der Basisrente ist sehr unflexibel und kann schädlich sein. Wenn die Altersversorgung nicht das leistet, was beim Abschluss mal versprochen wurde - passiert ja bei Provisionsprodukten sehr häufig, siehe unser Kapitel "Altersversorgung ohne Provision" - dann hast du ein richtiges Problem: Du willst jetzt die schlecht verlaufenen, teuren Fonds in deinem Basisrentenanteil abstoßen, wird schwierig bis unmöglich. Oder gar ganz reduzieren, dann hast du den "Störfall" aus Punkt 4. oder du reduzierst damit auch deine wichtige BU-Rente. Vielleicht hast du diese Kombi schon viele Jahre. Jetzt ist mit höherem Eintrittsalter eine neue abzuschließen, ist viel teurer und vielleicht aus gesundheitlichen Gründen gar nicht mehr möglich.

Wir haben in den letzen Jahren viele Kundenverträge dieser Art zur Überprüfung auf den Tisch bekommen. Vor allem bei Vertragsabschlüssen über Strukturvertriebe, weil damit "doppelte" Provisionen kassiert werden können, aus Altersversorgung mit teuren Aktivfonds inkl. Kick-Backs und für die BU-Rente. Und bei wirklich jedem von uns überprüften Vertrag waren bisher die Altersverorgungs"renditen" aufgrund hoher Vertrags-, Verwaltungs- und Provisionskosten im Schnitt nach zehn Jahren Laufzeit mit durchschnittlich -27 % im Minus, im Verhältnis zu den eingezahlten Altersversorgungsbeiträgen. Das heißt, du hast in zehn Jahren beispielsweise 10.000,- €uro in deinen Basisrenten-Hauptversicherungsanteil einbezahlt, aber nach zehn Jahren evt. nur 7.300,- €uro Guthaben !

Wir raten daher von solchen Kombitarifen im Provisionsbereich und aktiven Fonds inl. Kick-Backs dringend ab, weil das Steuersparnis-Argument der Verkäufer für den provisionsträchtigen, sehr teuren Kombiabschluss die Klarsicht auf diese erheblichen Nachteile verblendet.

Wir checken diese Kombi-Verträge evidenzbasiert mit finanzmathematischen Gutachten auf Honorarbasis. So erhalten unserer Kunden eine genaue Übersicht über alle Kostenverläufe, Renditen und den Vergleich zu provisionsfreien Honorarlösungen. Wir helfen auf Kundenwunsch beim Umstieg aus den alten Verträgen.

Wenn du ein solches Kombiprodukt hast, lasse es jetzt checken bei uns und buche deinen Wunschtermin hier online: https://www.ufd-online.de/terminwunsch-buchen.html

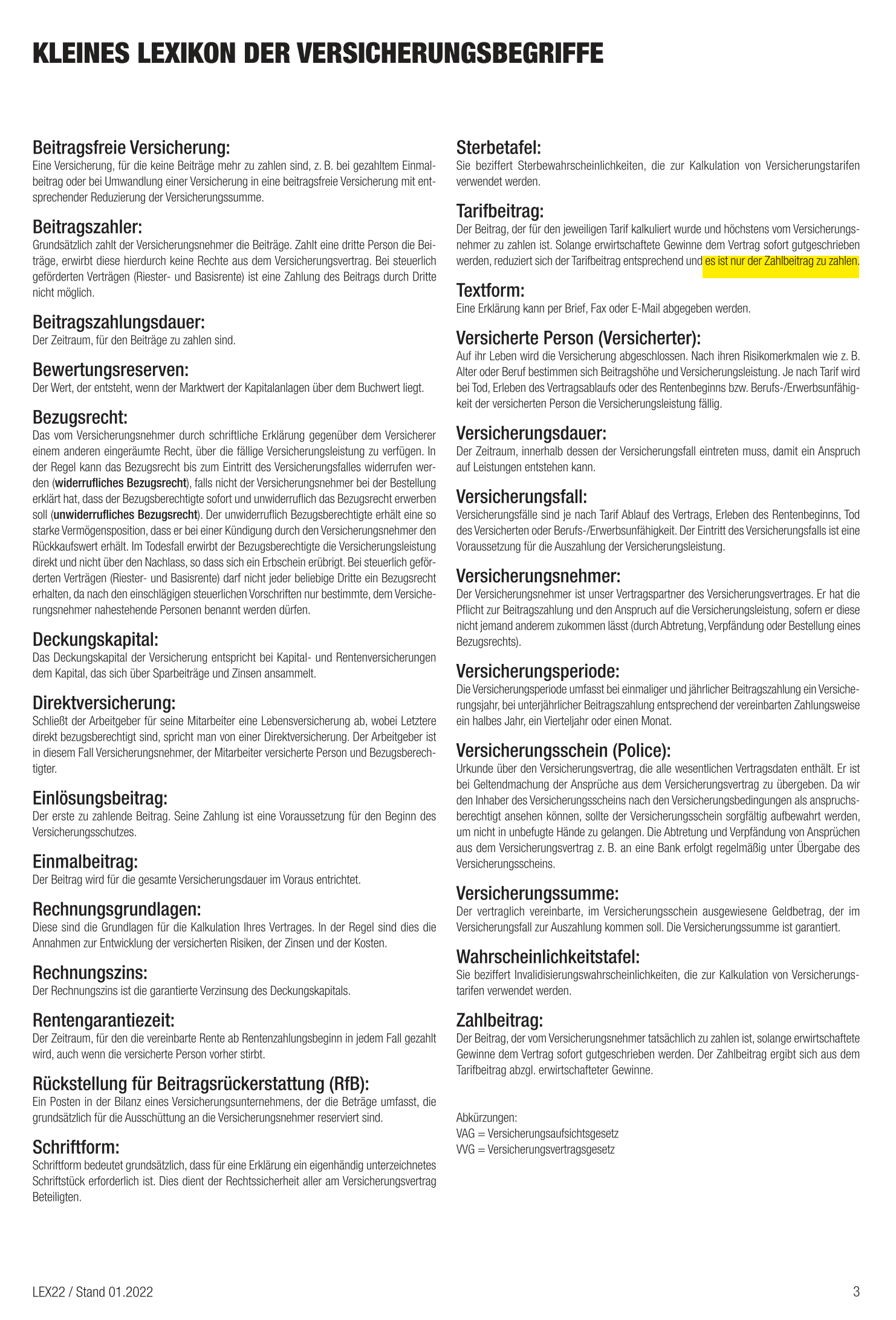

Kleines Versicherungs-Lexikon

Quelle: Hannoversche-Versicherung, AVB LEX22/01.2022

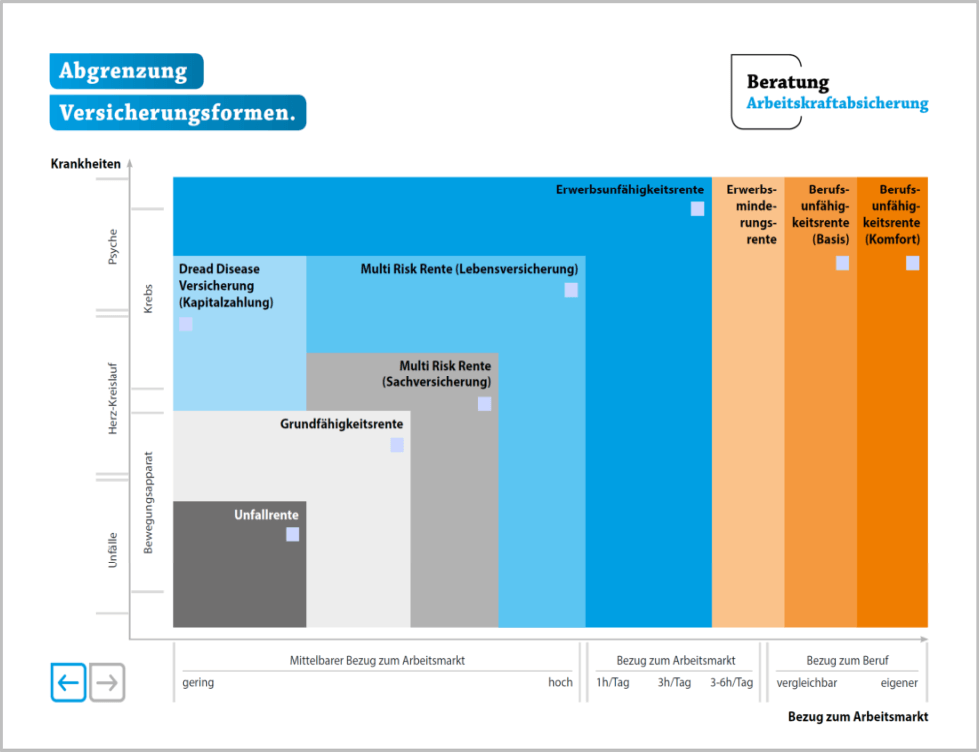

Unterschiede zwischen BU-, Dread Desease-, Grundfähigkeits- und Erwerbsunfähigkeitsversicherung

1. BU versus Dread Desease (Schwere Krankheiten)_Vergleichs-Übersicht

2. BU versus Grundfähigkeit_Vergleichs-Übersicht

3. BU versus Erwerbsunfähigkeit_Vergleichs-Übersicht

Wir helfen dir dabei und machen alles transparent, übersichtlich und schriftlich für dich. Nutze daher unsere Beratung für deine Entscheidung: Entweder für günstigere, weil provisionsfreie BU-Honorartarife, mit Honorarzahlung an uns. Oder für etwas teurere BU-Provisionstarife ohne Honorarzahlung an uns (alle Kosten sind in Tarife eingerechnet).

Wir legen dir beide Tarifarten - zzgl. evt. Honorar an uns - nebeneinander auf den Tisch. So kannst du vergleichen, was für dich unterm Strich günstiger ist und entscheidest, ob BU-Provisionstarif oder BU-Honorartarif bei deiner BU-Wunschgesellschaft.

BU-Leistungs-Vergleich, transparent und verständlich, ein Beispiel

mithilfe unsererer Ampel-Vergleichsanalyse bekommt jeder den Durch- und Überblick, auf was es wirklich ankommt beim unabhängigen Vergleich von Berufsunfähigkeits-Versicherungsgesellschaften.

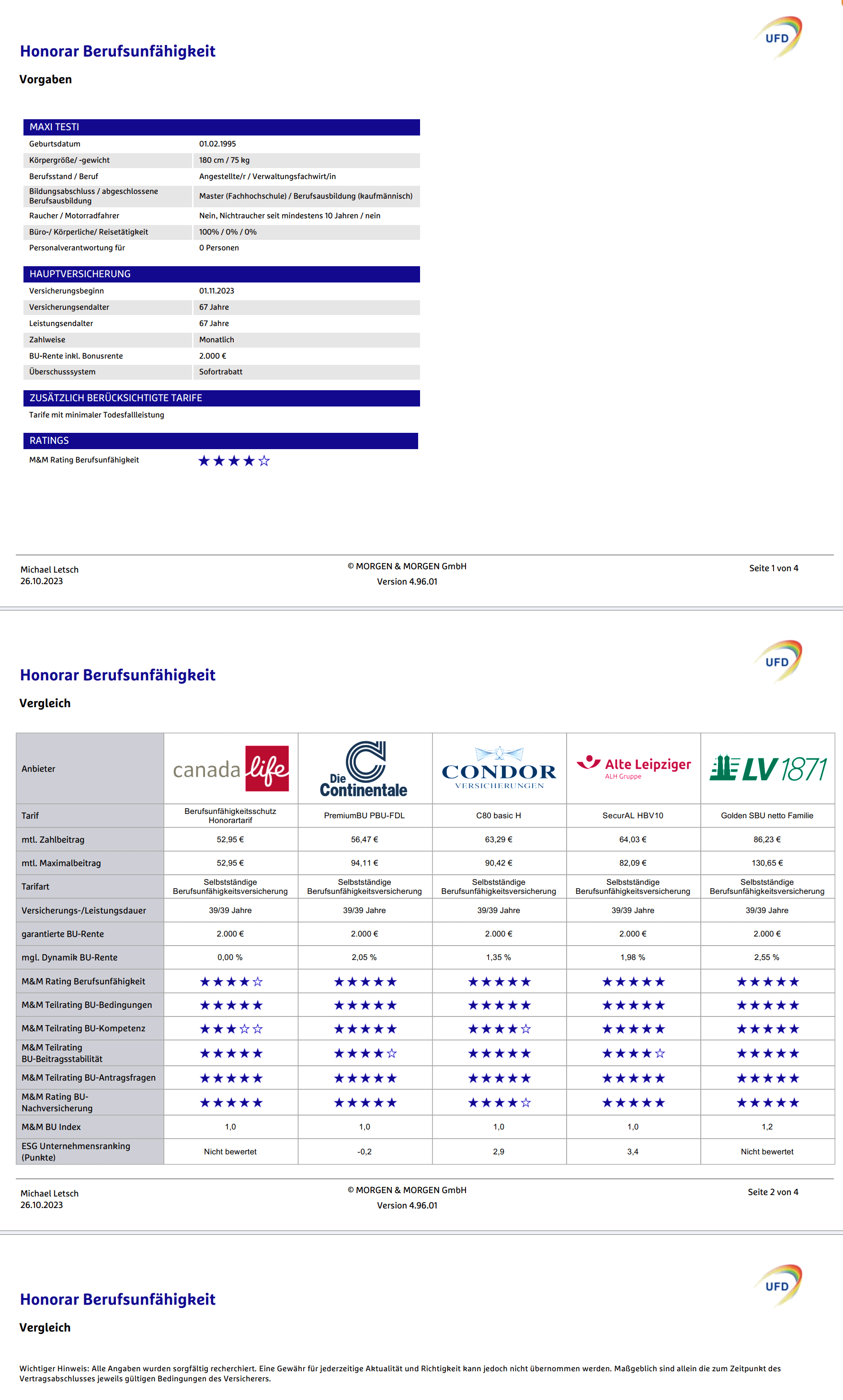

Maxi Testi ist unser Buddy für das folgende BU-Vergleichsbeispiel für BU-Honorartarife. Die Prämissen sind darin u.a. genannt: 2.000,- € monatlich garantierte BU-Rente bis maximal 67. Lebensjahr, mtl. Zahlbeitrag bis 67. Lj. Hierbei zeigt es die ausgewählten fünf Top-Anbieter. (Wir können aus Platzgründen immer bis zu fünf Gesellschaften miteinander vergleichen, oder austauschen und neu vergleichen, aus über ca. 460 Tarifangeboten).

Der dazu erstellte, folgende Ampel-Leistungsvergleich der fünf aufgeführten BU-Gesellschaften kann man, aus Platzgründen, hier auf unserem Downloadlink öffnen, lesen und speichern.

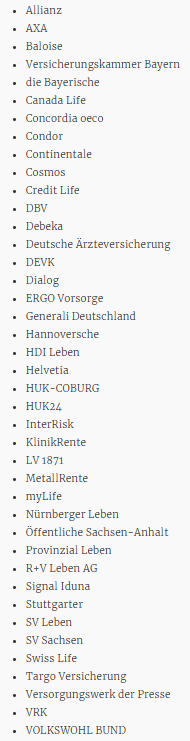

Liste der maximal beitragsstabilsten BU-Versicherer

Eine Umfrage der infinma (Institut für Finanz-Markt-Analyse GmbH) bei BU-Versicherern zur deren "Maximalen Beitragsstabilität" (= mehr als 20 Jahre keine Beitragsanpassung) in 2025, ergab nach Beantwortung durch die BU-Versicherer folgende Ergebnisliste:

Listen-Zitat aus: AssCompact vom 15.05.2025

Wieviel BU-Rentenzahlungen leisteten BU-Versicherungen ?

Im Jahr 2018 haben die deutschen Berufsunfähigkeits-Versicherer über 46.000 neue BU-Leistungsfälle anerkannt. Zur Zeit bezahlen die deutschen BU-Versicherer über 260.000 BU-Renten mit zusammen über 2 Milliarden Euro Rentensumme an betroffene BU-Kunden aus, gemäß der Statistik des Gesamtverbandes der Deutschen Versicherungswirtschaft (GDV).

Bereits 2015 waren die Leistungsauszahlungen an Versicherte wegen Berufsunfähigkeit um 5,5 Prozent gegenüber 2014 angestiegen.

Dies resultiert nicht nur aus den angestiegenen BU-Fallzahlen, sondern auch aus dem Anstieg neu abgeschlossener Berufs- bzw. Erwerbsunfähigkeitsverträge. So stieg Ende 2016 die Vertragszahl auf 4,26 Millionen Verträge und damit rund 5,5 Prozent mehr gegenüber 2015.

Der gesamte Jahresbeitrag der BU-Kunden betrug 2016 rund 3,75 Miliarden €uro, eine Steigerung um 8,5 Prozent gegenüber 2015. Diese Steigerung ist auch bedingt durch den Abschluss höherer BU-Monatsrenten und die sinnvollen, dynamische Jahresanpassungen ohne Gesundheitsfragen gegen Inflation und Kaufkraftverlusst. Die versicherte Gesamt-BU/EU-Summe bei den privaten deutschen BU-Versicherungsgesellschaften liegt jetzt bei über 638 Milliarden €uro, ein gutes Sicherheitspolster für laufende und zukünftige private BU-Rentenauszahlungen.

Wie lange dauert im BU-Leistungsfall eine BU-Rentenzahlung so im Schnitt?

Eine wichtige Frage, aber leider liegen dazu keine aktuellen Antworten von BU-Versicherern vor. Die halten sich leider sehr bedeckt, was die Statistiken dazu betrifft.

Die Ratingagentur Franke & Bornberg hat 23.333 BU-Leistungsfälle dahingehend untersuchen können: Wann endeten BU-Rentenzahlungen und aus welchen Gründen?

Das Ergebnis ist zwar nicht repräsentativ für den Geamt-BU-Leistungsmarkt, aber dennoch überraschend:

In über der Hälfte (53%) aller BU-Fälle endeten die BU-Zahlungen erst mit dem Ablauf der vertraglich vereinbarten Leistungsdauer. Das bedeutet, dass die betroffenen Kunden im Leistungsvorteil waren, je länger sie die BU-Rente vereinbart hatten. Zur Zeit ist dies in der Regel bis zum Renteneintrittsalter im 67. Lebensjahr möglich (einige wenig Versicherer auch länger).

Der Rest verteilt sich auf folgende Beendigunggründe:

27 % Reaktivierung durch Gesundung, 12% Tod, 5 % Ablauf der Vereinbarung/Befristung und 3 % konkrete Verweisung.

Daß über die Hälfte so lange BU-Rentenzahlungen bis zum Vertragsende erhielten, sieht der Analyst Michael Franke nicht nur positiv:"Versicherer können mehr unternehmen, um Leistungsempfänger bei Ihrer Rückkehr ins Arbeitsleben zu unterstützen. Das ist nicht trivial, denn viele Versicherer finden sich in dieser Situation mit dem Rentenbezug ab ... Gemeinsam entwickelte Lösungen könnten den Kunden den Weg zurück in den Arbeitsmarkt ebnen. Das verringere zudem das Risiko einer späteren Altersarmut". Denn wer BU-Rentenempfänger ist, hat kein Einkommen und bezahlt damit auch nicht in die Rentenversicherung ein bzw. kann meist auch nichts selber ansparen für seine Altersversorgung. Dann ist die Altersarmut vorprogrammiert, wenn keine private Altersversorgung parallel zur BU-Absicherung angespart wird. Wir empfehlen daher bei der BU-Beratung die finanzielle Sicherheit immer ganzheitlich zu analysieren un die Altersversorgung umbedingt mit einzubeziehen.

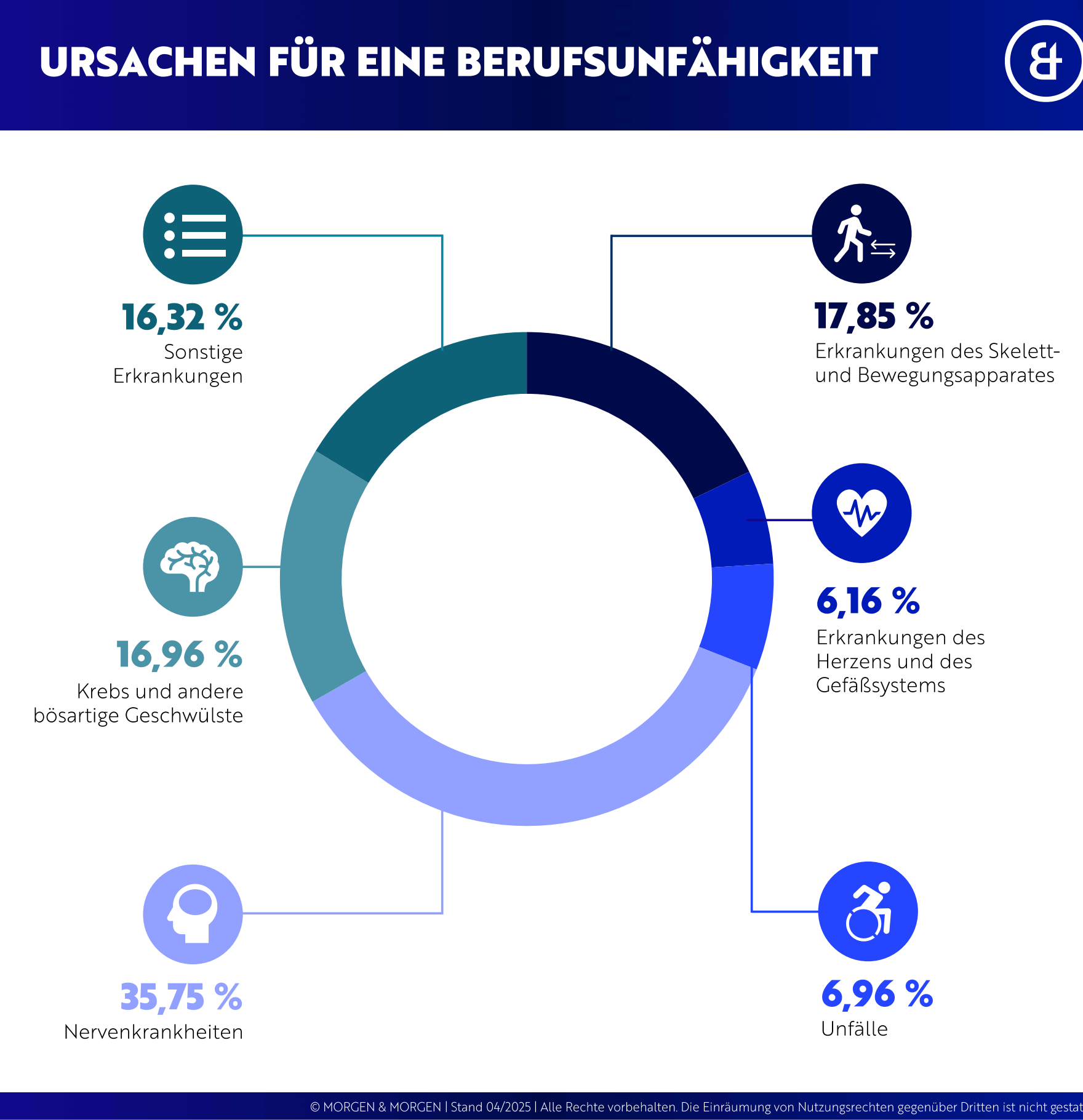

Die häufigsten Ursachen für eine Berufsunfähigkeit, Stand:2025

Psychische Erkrankungen, wie Depressionen, Burn Out und Co. sind inzwischen die häufigsten Ursachen für Krankmeldungen, Krankschreibungen und auch für Berufsunfähigkeit. Die Arbeitsausfälle und damit die Fehlzeiten in den Betrieben und an den Arbeitsplätzen wegen psychischer Erkrankungen haben um 79,3 % zugelegt in den vergangenen zehn Jahren. Dies belegen aktuelle Zahlen des AOK-Bundesverbandes.

Damit sind psychische Erkrankungen die Krankheitsursache Nr. 1 unter allen Krankschreibungen und BU-Fällen. Dabei benötigen die Erkrankten rund doppelt so viel Regenerationszeit im Vergleich zu allen andere Erkrankungsgründen.

Bei allen anderen Krankheitsgründen lagen die Fehlzeiten vom Arbeitsplatz bei 11,7 Tagen im Durchschnitt.

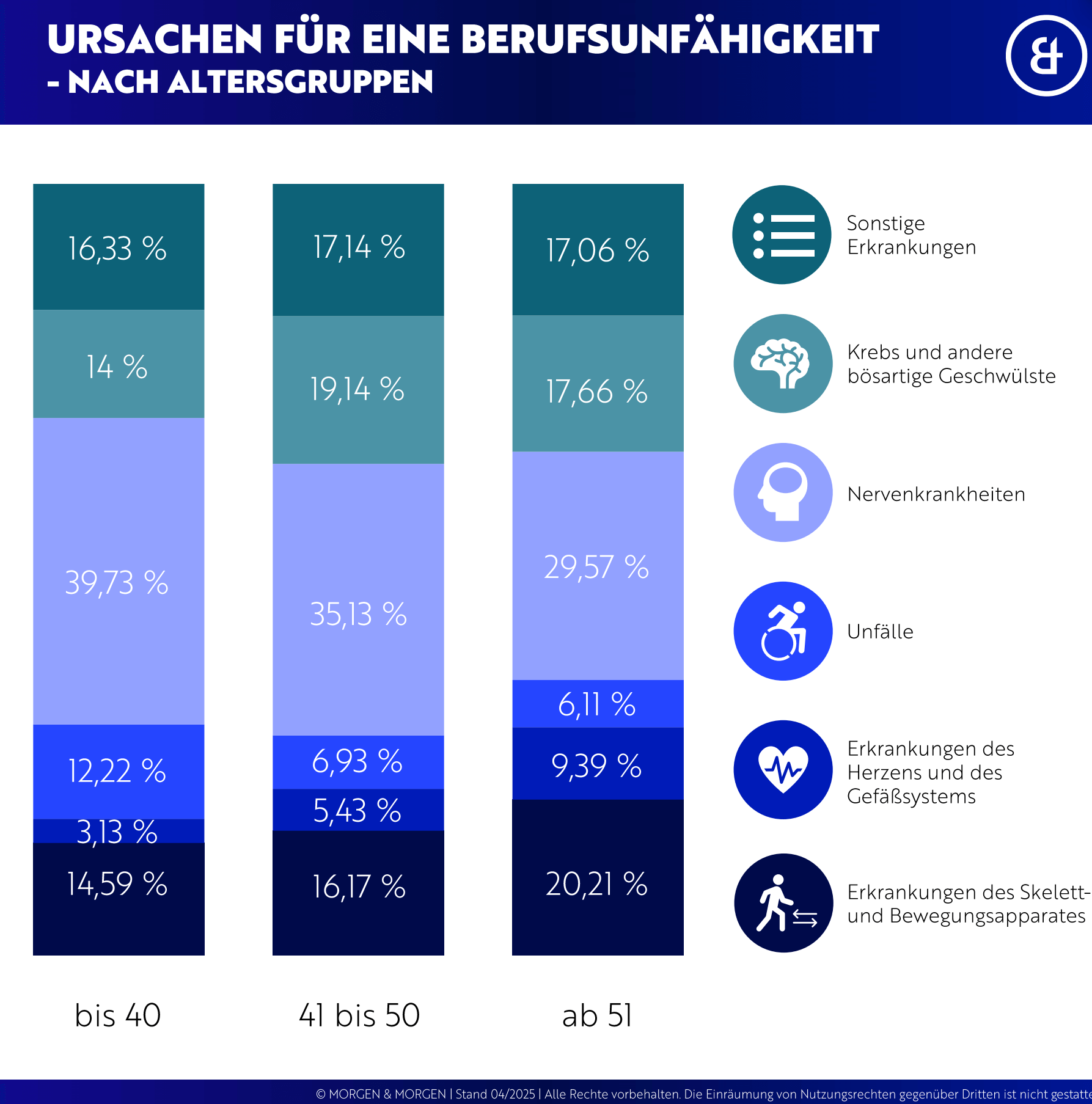

Die häufigsten Ursachen für eine Berufsunfähigkeit nach Altersgruppen, Stand:2025

Die mit 35,23 % häufigste Ursache für eine Berufsunfähigkeit - die Nervenerkrankungen - betrifft fast gleichauf bereits die Altersgruppe unter 40 Jahren, wie die bis 50 Jahren. Bei den jüngeren Personen unter 40 ist die Unfallrate mit BU-Folge fast doppelt so hoch wie bei denen ab 51. Ebenso ist die Erkrankung des Skelett- und Bewegungsapparats mit BU-Folge bei den unter 40-Jährigen nahezu gleichhoch wie bei den über 41- bzw. 51 Jährigen.

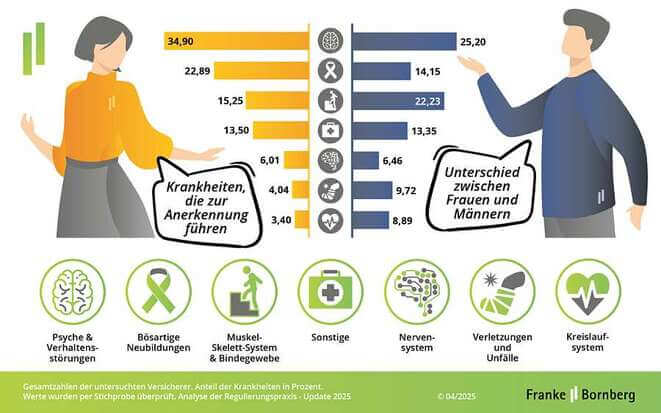

Die häufigsten Ursachen für eine Berufsunfähigkeit: Unterschiede zwischen Frauen und Männern, 2025

Wie wichtig ist die Infektionsklausel im BU-Leistungsumfang ?

Bei Infektionen denkt man gewöhnlich an Risikoberufe, wie Ärzte und Krankenschwestern, also Berufe im Medizin- und Pflegebereich. In diesen Berufsgruppen besteht ein erhöhtes Infektionsrisiko, zum Beispiel im Umgang mit Spritzen, offenen Wunden, aktuelle Ansteckungsgefahr durch Covid19-Erkrankte.

Doch nicht nur Ärzte sind gefährdet. Denn im Ernstfall droht jedem Berufstätigen bei einer infektiösen Ansteckung ein Tätigkeitsverbot gemäß Paragraf 31 des Bundesinfektionsschutzgesetzes. Das bedeutet: Es darf ab sofort der Beruf nicht mehr ausgeübt werden solange die Ansteckungsgefahr andauert, obwohl gar keine Berufsunfähigkeit besteht. Und das kann zu erheblichen Einkommensverlusten führen, wenn dafür keine BU-Versicherung mit Infektionsklausel vesichert ist.

So sind auch gerade in Kindertagesstätten die Erzieher und Erzieherinnen gefährdet, wie auch Gastronomiepersonal, handwerkliche Berufe, Dienstleistungsberufe und andere Berufe mit vielen Direktkontakten zu anderen Menschen. Der Zeckenbiss, mit der Gefahr von Folgeerkrankungen wie Borreliose und FSME, fällt auch unter die Infektionsklausel und das passiert gerade hier in Südwestdeutschland leider häufiger. In der Beratung fragen wir daher detailliert nach der Art der Berufstätigkeit, deren möglichen Gefahren und dem Umgang mit anderen Menschen. Wir prüfen, ob die sogenannte "Infektionsklausel", und welche davon, hierfür wichtig ist oder nicht.

Infektionsklauseln unterscheiden sich jedoch bei den einzelnen BU-Tarifen und den BU-Versicherungen. Als Versicherungsmakler prüfen wir in der Beratung für unsere Kunden natürlich vor Vertragsabschluss, bei welcher BU-Versicherungsgesellschaft und welchem BU-Tarif eine Infektionsklausel ohne Einschränkung angeboten wird.

Immerhin enthalten 45 % von 219 untersuchten BU-Leistungsbedingungen keine Infektionsklausel (Infima-Untersuchung, Institut für Finanz-Markt-Analyse, April 2016), sodass der BU-Versicherer in diesen Fällen nicht leisten muss.

Erfreulich ist, dass wenigstens 34 % der untersuchten BU-Tarife die für den BU-Versicherten beste Variante enthalten, eine Infektionsklausel ohne Einschränkung.

In unseren persönlichen BU-Beratungen erhalten Kunden immer alle BU-Leistungsvergleiche und -aussagen im "Ampel-Check" (grün, gelb, rot) detailliert erklärt und schriftlich ausgehändigt. Nutzen Sie unsere BU-Fachkompetent von über 29 Jahren Erfahrung mit BU-Versicheren und Kunden-Leistungsfällen und vereinbaren Sie noch heute mit dem Versicherungsmakler Freiburg Ihren kostenfreien Erstberatungstermin.

Wie hoch könnte meine Lebenserwartung sein (Wahrscheinlichkeitstool)

Jetzt einfach, schnell berechnet:

Wie hoch ist mein BU-Risiko und die Bedarfslücke, interaktiv-grafischer Rechner

Die aktuellen Steuersätze auf BU-Rentenauszahlungen

Auf private Berufs- oder Erwerbsunfähigkeitsrenten aus der 3. Versorgungsschicht müssen im Leistungsfall Steuern auf den Ertragsanteil an den Fiskus abgeführt werden. Daher sollte die versicherte BU-Monatsrente mindestens um einen geschätzten Steuer-Durchschnittswert höher versichert werden. Ansonsten hast du eine weitere Versorgungslücke im BU-Leistungsfall. Auf andere BU-Absicherungsschichten fallen evt. noch höhere Steuern an.

Was bedeuet "Steuern auf den BU-Ertragsanteil" ? Dieser Ertragsanteil zum Beispiel auf eine private BU- oder Erwerbsunfähigkeitsversicherung aus der 3. Schicht bemißt sich nach dem Eintrittsjahr der BU-Leistung und der voraussichtlichen Rentenbezugs-Restlaufzeit. Das heißt, die Anzahl der Jahre vom Beginn der BU-Rentenzahlung bis zum Ende der versicherten Leistungsdauer eines BU-/EU-Versicherungsvertrags (gemäß § 55 Abs. 2 ESt-Durchführungs-verordnung).

Beispiel: Versicherte Rente: Monatlich 1.000,- €uro, Leistungseintritt im Jahr 2022 im Alter von 37 Jahren ergeben folgende zu versteuernde Rentensätze:

1. Schicht: Gesetzliche Erwerbsminderungsrente und Rürup: 800,- € von 1.000,- €,

2. Schicht: Betriebsrente: 1.000,- € von 1.000,- €,

3. Schicht: Private BU-oder EU-Rente (Restlaufzeit 30 Jahre): 300,- €.

Eine BU-Ertragsanteil-Besteuerungsliste aus der 3. Schicht können Sie hier ansehen / downloaden.

Was ist bei Vorerkrankungen? Was muß im Antrag aufgeschrieben werden ?

Bei bestehenden ernsten und chronischen Vorerkrankungen prüfen wir für dich vorab und anonym bei den in Frage kommenden BU-Vergleichsanbietern:

1. Ob du versicherbar bist, also von welchen BU-Versicherern dein Antrag angenommen oder abgelehnt würde.

2. Wenn eine Annahme zugesagt wird, dann zu welchem Risikozuschlag auf den Normalbeitrag.

3. Oder mit welchen Leistungsauschluss/en du für die im Antrag aufgeführten Vorerkrankung/enrechnen mußt.

Hier erleben auch wir immer wieder Überraschungen. Eine Gesellschaft will z.B. 50 % Beitragszuschlag für das Hobby Bergklettern bis Schwierigkeitsgrad 6, eine andere lehnt ganz ab, und eine dritte erhebt gar keinen Beitragszuschlag. Bei Vorerkrankungen ist es zum Teil ähnlich unterschiedlich. Wir verhandeln auch hier hart mit den BU-Versicherern, mit Ihrer Unterstützung und weiteren Arztattesten.

Ein "heißes Eisen" sind auch falsche ärztliche Diagnosen in den Patientenakten, über die bei Bekanntwerden manche Kunden verwundert sind, weil diese ihrer Meinung nach so gar nicht bestanden hatten. Hier kommunizieren wir auch gemeinsam mit Ärzten und fordern mit Ihnen zusammen - falls berechtigt und nachweisbar - ärztliche Korrekturen falscher Diagnoseeinträge bei Patienten, da diese ansonsten zu Antragsablehnungen führen können.

Hier konnten wir zum Beispiel in einem Fall aus einem LWS- (Lendenwirbelsyndrom)-Syndrom - mit der Folge von Massage- und Physiobehandlungen - die tatsächlich bei der damaligen ärztlichen Untersuchung ausgesprochene Diagnose Rückenverspannungen duchsetzen bzw. korrigieren lassen vom Arzt und dem BU-Versicherer nachmelden. So wurde nach zähem Kampf und einigem Schriftverkehr der zuerst abgelehnte Antrag nachträglich vom BU-Versicherer angenommen, auch weil im Rücken allles ausgeheilt war und seit drei Jahren keine weiteren Behandlungen mehr erfolgt waren (siehe auch nächstes Kapitel)

Bei Antragsstellung müssen in Textform nur die im Antrag aufgeführten Fragen nach den dir bekannten Gefahrenumständen u n d nur innerhalb des gefragten Zeitraums in lesbarer Form, wahrheitsgemäß und vollständig beantwortet werden. Bei Nachfragen durch den beantragten Versicherer auch nach Antragseinreichung noch bis zum Zeitpunkt der Vertragsannahme durch den Versicherer.

Sollte es jedoch trotz aller Maßnahmen zu endgültigen BU-Ablehnungen kommen, gibt es Versicherungsalternativen bei der nicht so strenge Annahmerichtlinien herrschen und Annahmechancen günstiger sind. Allerdings unterscheiden diese sich im Leistungsumfang - eher geringer - und im Beitrag - eher günstiger. Siehe auch das Kapitel: "Welche Arbeitskraftabsicherungen sind geeignet ?"

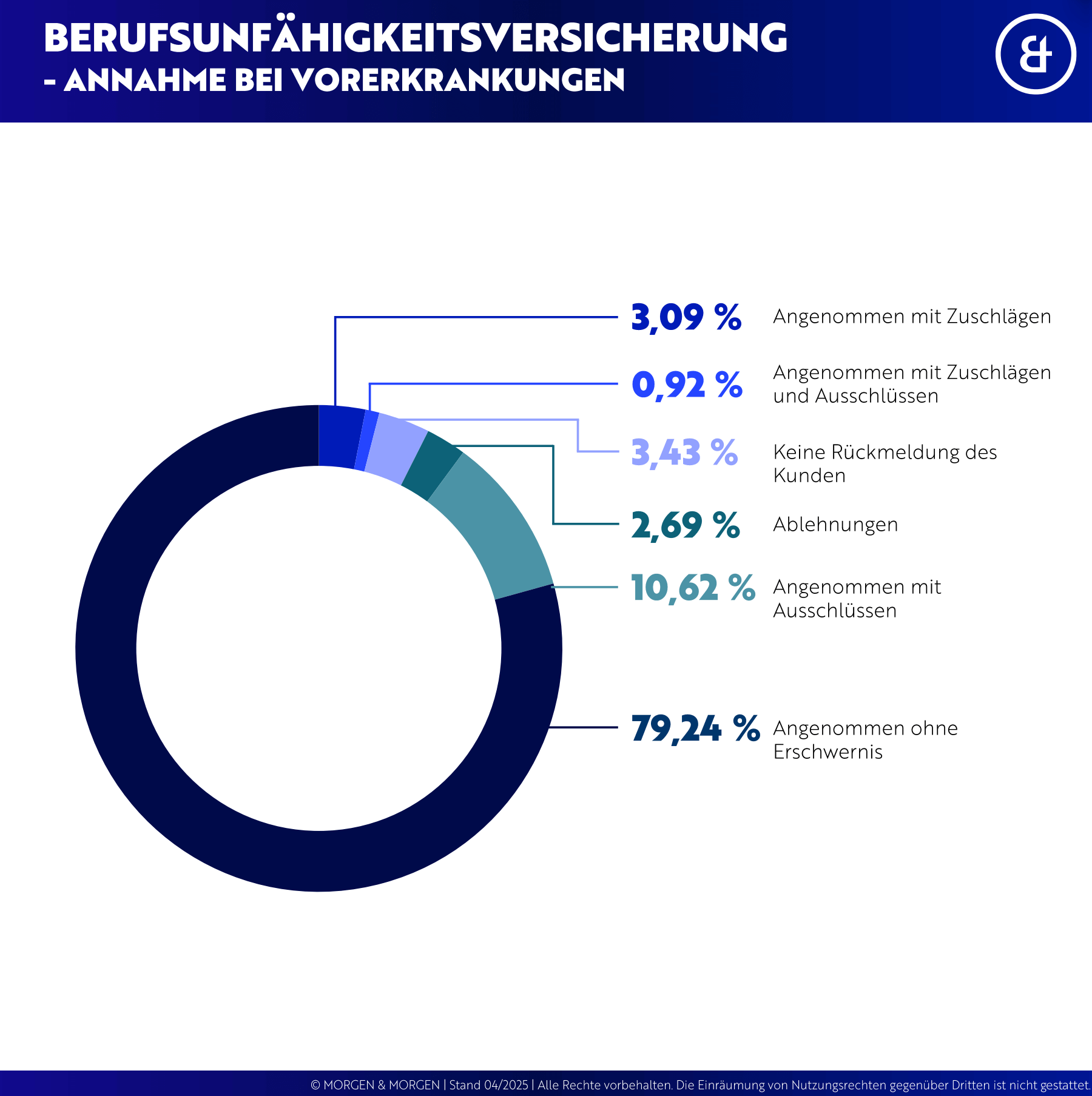

Annahmequoten der BU-Versicherer bei Vorerkrankungen, Stand:2025

Die Annahmequoten der Versicherer für eingereichte BB-Versicherungsanträge sind entgegen landläufiger Meinung weiter gestiegen und betragen insgesamt 97% , bei lediglich 3% Ablehnungen. Davon wurden ca. 79% glatt angenommen, ohne Leistungsausschlüsse oder Risiko-Beitragszuschläge.

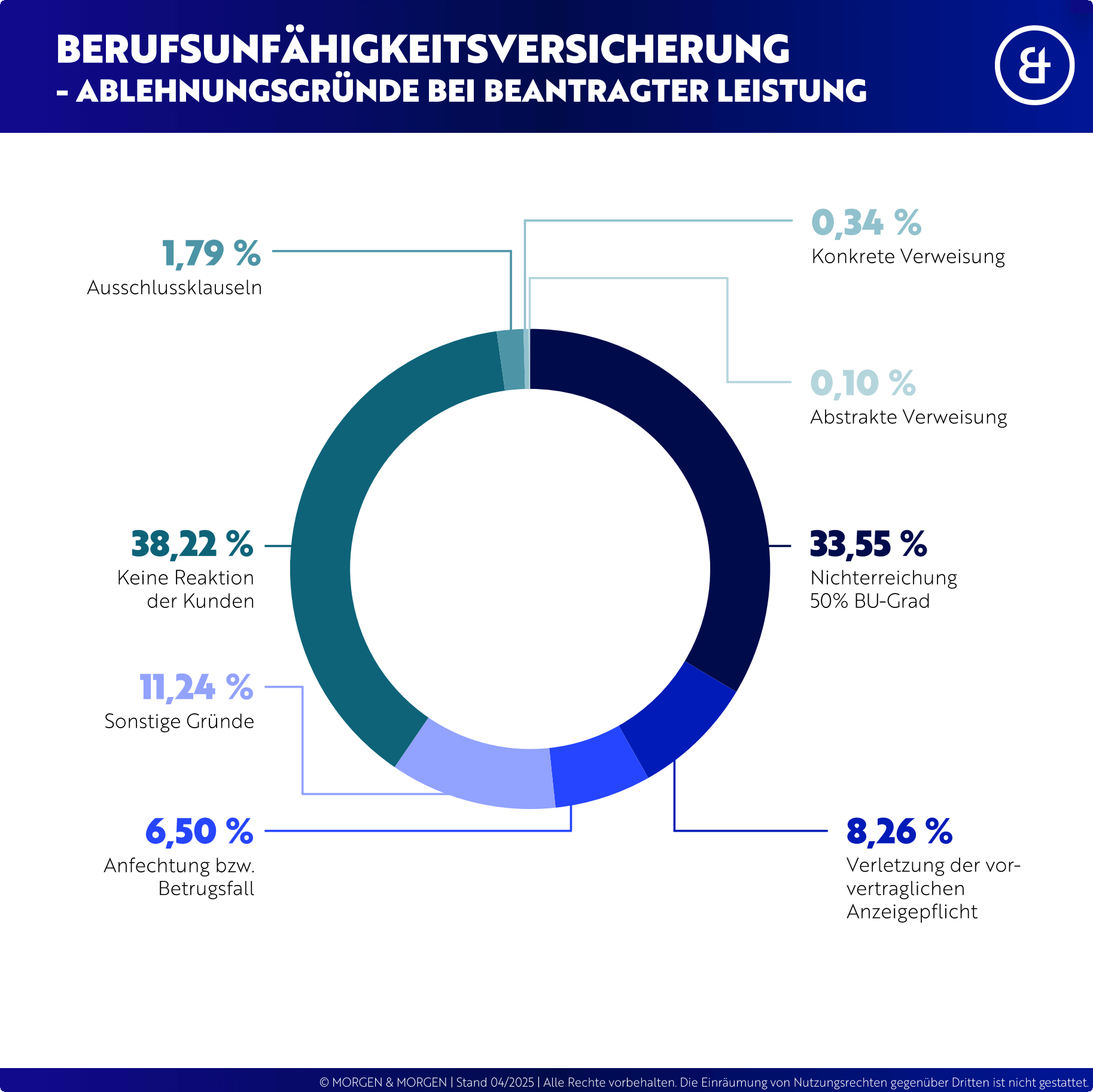

Ablehnungsgründe der BU Versicherer bei beantragter BU-Leistung, Stand:2025

Erstaunlich ist die hohe Rate von über 38 % derjenigen, die zwar eine BU-Leistung wollen, aber nicht mehr reagieren auf die angeforderten, notwendigen BU-Nachweisunterlagen für den BU-Versicherer. Ca. ein Drittel der BU-Leistungsanwärter hat nicht den versicherten 50%-Mindestgrad an Berufsunfähigkeit erreicht, um überhaupt eine BU-Leistung zu erhalten.

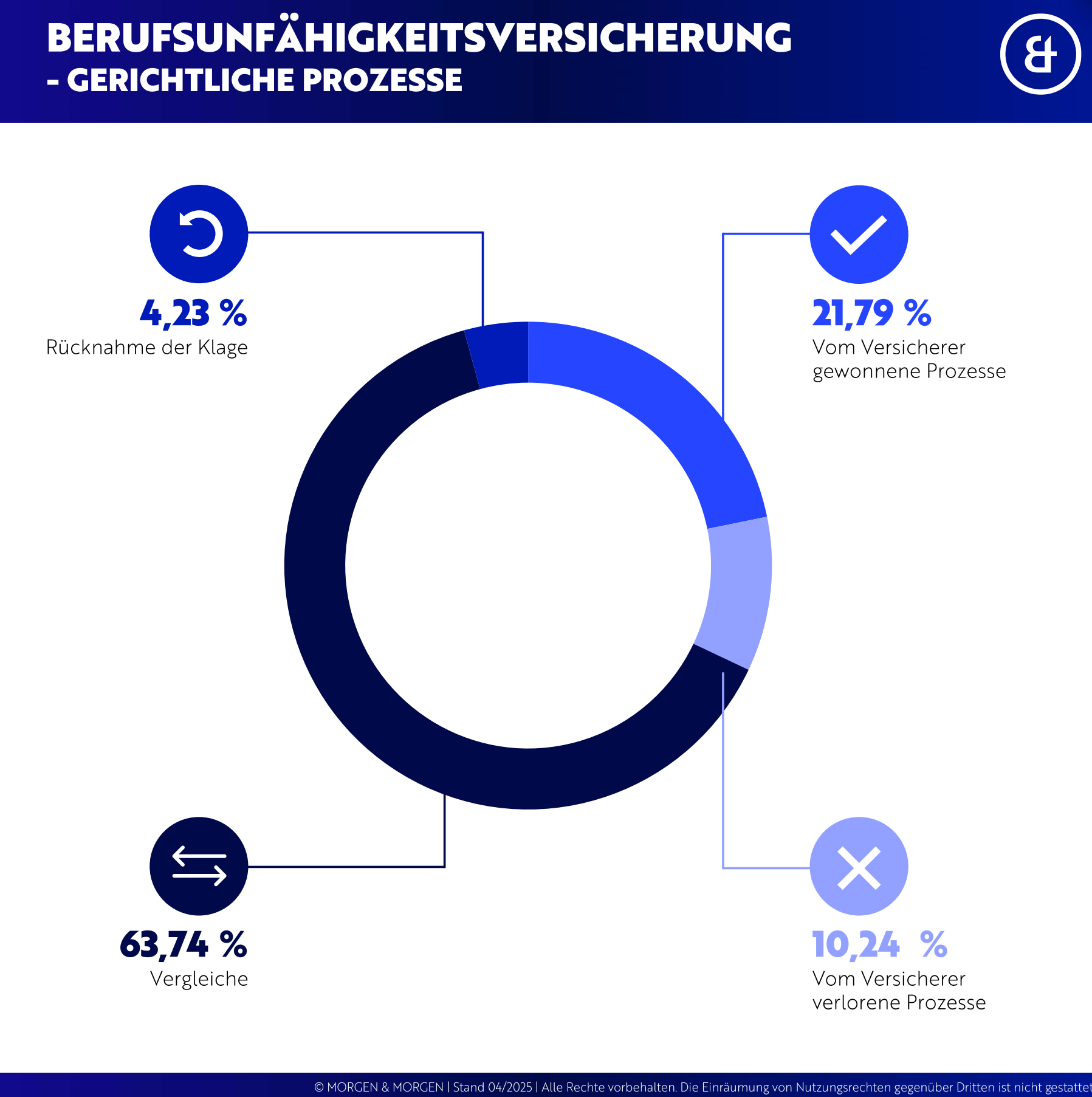

Gerichtliche BU-Prozesse und die Ergebnisse für Kunden, Stand:2025

Über 63 % aller Prozesse gegen BU-Versicherer im Streit um beantragte BU-Leistungen enden im gegenseitigen Vergleich der Parteien mit ensprechend vereinbarten BU-Rentenzahlungen an die Kläger.

Falsche Diagnosen in Patientenakten mit knallharten Auswirkungen für BU-AntragstellerInnen

Der Vorstandsvorsitzende der Techniker Krankenkasse (TKK) Jens Baas hatte im Oktober 2018 in einem Interview mit der FAZ zugegeben, dass auch seine gesetzliche Krankenkasse, die TKK "Optimierungen von Diagnosen bei Ärzten verlangten" - die sogenannte "Kodierberatung" - mit dem Ziel, dafür mehr Geld aus dem staatlichen Gesundheitsfonds abschöpfen zu können.

Bei dem auch als Up-Coding bezeichnete Betrugssystem werden einfach schlimmere Erkrankungsdiagnosen in die Patientenakte bzw. an die Krankenkassen der Versicherten geschrieben als in Wirklichkeit vorhanden. Beispiel: Aus einer Verspannung im Rücken wird so ein LWS-Lendenwirbelsyndrom. Eine Diagnose für die der Arzt dann mehr Gebühren abrechnen kann. Der Versicherte ist dann der Benachteiligte, da er mit einer solchen Diagnose bei Antragsstellung kaum eine BU-Annahme bei den Versicherungen erhält ohne Leistungsausschluss hierfür. Oft folgt gar eine direkte Ablehnung des Antrags.

Der staatliche Gesundheitsfonds wird übrigens finanziert aus Steuergeldern von gesetzlich und privat versicherten deutschen Steuerzahlern. Angeblich geht es bei den gesetzlichen Krankenkassen um Milliardenbeiträge, die mit gefälschten Diagnosen von Patienten aus dem stattlichen Gesundheitsfonds einfach und illegal abgeschöpft werden.

"Eine Form der Korruption" nannte dies sehr deutlich der Bundestags-Abgeordnete Harald Weinberg (Linke).

Dass das leider noch immer so läuft, bestätigt ein Artikel der Techniker Krankenkasse:

"Unzulässige Kodierberatung in Praxen - weiterhin verbotene Einflussnahme auf Ärzte" – den Artikel auf tk.de lesen: https://www.tk.de/presse/themen/risikostrukturausgleich/einflussnahme-auf-aerzte-2063216

Gemäß TKK sind neben upcodierten ambulanten Abrechnungen, mittlerweile fast auch jede zweite Krankenhausabrechnung fehlerhaft.

Wenigstens sind die circa 9 Mio. Privat Krankenversichererten besser dran. Denn die erhalten für jede ärztliche, zahnärztliche, stationäre oder sonstige ambulante, thearpeutische Behandlung jeweils schriftliche Rechnungen zugestellt. In diesen müssen die Diagnose, die Behandlungsart und alle Gebührenziffern nebst Multiplikatoren und daraus resultierenden Gebühren detailliert aufgelistet werden. Mittels dieser privaten Rechungen sind nicht nur die Diagnosenstellungen, sondern auch die tatsächlich durchführten Behandlungen und Abrechnungsziffern in Euro und Cents nach Rechnungserhalt sofort überprüfbar. Und vor allem reklamierbar. Dazu gibt es eine App zur Abrechnungsprüfung des PKV-Verbands: https://www.privat-patienten.de/beim-arzt/arztrechnung-pruefen/

Und natürlich werden auch bei PKV-Versicherten immer wieder mal falsche Diagnosen oder nicht durchgeführte Behandlungen in Rechnungen aufgeführt, die die Privatversicherten allerdings sofort beim Arzt, Heilbehandler, Krankenhaus oder über seine PKV-App reklamieren bzw. widersprechen müssen. Die Korrektur falscher Behandlungsanagben oder Abrechnungsziffen sollte umgehend schriftlich an die Versicherten gesendet werden, bevor diese die falschen Rechnungsbeträge überweisen.

Welche Auswirkungen dies auf gesetzlich Versicherte haben kann, zeigt sich spätestens bei Einholung der eigenen Krankenunterlagen bei den Ärzten (ein unbedingtes Recht der Patienten) oder Krankenkassen, z.B. wenn dann Jemand einen Antrag auf private Krankenvoll- oder zusatzversicherungen und/oder private Existenzschutzversicherungen stellt, also Berufsunfähigkeits-, Grundfähigkeits-, Schwere Krankheiten, "Körperschutz"- oder Multi-Funktionsversicherungen, private Pflegezusatz-, Krankentagegeldversicherung, Zahnzusatz- oder Risikolebensversicherungen und andere.

Sollten sich dann überraschende Diagnosen in den Patienten-Unterlagen finden, die so tatsächlich nie bei ärztlichen Untersuchungen festgestellt oder mit Patienten besprochen wurden, dann besteht sofortiger Handlungsbedarf, um den neuen Versicherungsschutz nicht zu gefährden. Rechtshilfe durch Fachanwälte für Versicherungsrecht sind gefragt. Wohl dem, der bereits beim Versicherungmakler Freiburg eine Privatrechtschutzversicherung hat, die auch diese Fälle mitversichert.

Denn falsche Diagnosen müssen unbedingt auf Verlangen der Patienten vom Arzt, Heilbehandler oder Krankenhaus sofort korrigiert werden, mit Stempel und Unterschrift des/der Ärzte u.a., die diese ausgestellt hatten. Sonst gibt es bei harten Diagnosen kaum eine Chance auf erfolgreichen Abschluss der oben genannten privaten Kranken- und Existenzschutzversicherungen bei den Versicherern. Jeder Patient in Deutschland hat das Recht auf Herausgabe seiner Patientenakte: Im § 630 g des Bürgerlichen Gesetzbuches (BGB) steht, dass jeder Arzt verpflichtet ist, eine Patientenakte, elektronisch oder in Papierform, zu führen und diese zehn Jahre lang aufzubewahren. Der Patient wiederum hat das Recht, diese Akte jederzeit einzusehen.

Dazu fordern Sie mithilfe dieses Musterbriefes (Arztanschreiben) eine Kopie Ihrer Patientenakte über den abgefragten Zeitraum von z.B. fünf oder zehn Jahren an.

Gründe für die staatliche Feststellung einer Erwerbsminderung:

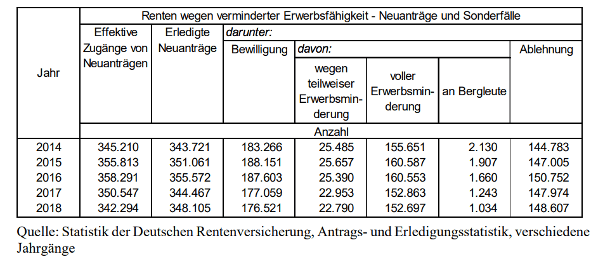

Der deutsche Staat bezahlt lediglich sogenannte Erwerbsminderungsrenten (EMR), aber für ab 1961 Geborene k e i n e Berufsunfähigkeitsrenten mehr, die viel häufiger vorkommen. Die EMR hat wesentlich härtere Krankheitskriterien und wird in fast der Hälfte aller EMR-Anträge von staatlichen Prüfeinrichtungen abgelehnt ! (siehe Folgegrafik).

Zudem befinden sich die durchschnittlich erstatteten EMR-Renten (von 2000 - 2011) lediglich auf Sozialhilfeniveau zwischen 561 und 635 Euro im Monat und ermöglichen keinen gewohnten, auskömmlichen Lebensstandard mehr (siehe Folgegrafiken). Daher ist die eigene private BU-Absicherung ein unbedingtes MUSS.

Fast die Hälfte aller EMR-Anträge von 2014 bis 2018 wurden abgelehnt, ein trauriger Ablehnungsfall

Quelle: Deutsche Rentenversicherung 2019

Im Jahr 2015 betrug die durchschnittliche Höhe der vollen EMR 711,- Euro im Monat und 385,- Euro bei teilweiser EMR.

Damit lag sogar die durchschnittliche staatliche Grundsicherungsleistung mit 756,- €uro im Monat etwas höher.

Hier folgt ein aktuelles Beispiel einer knallharten EMR-Ablehnung eines schwer kranken Mannes:

Aktueller Fall einer EMR-Ablehnung mit LG Ba-Wü-Urteil in 2025 hier lesen

Steuern und Sozialabgaben mindern die staatliche EMRente kräftig

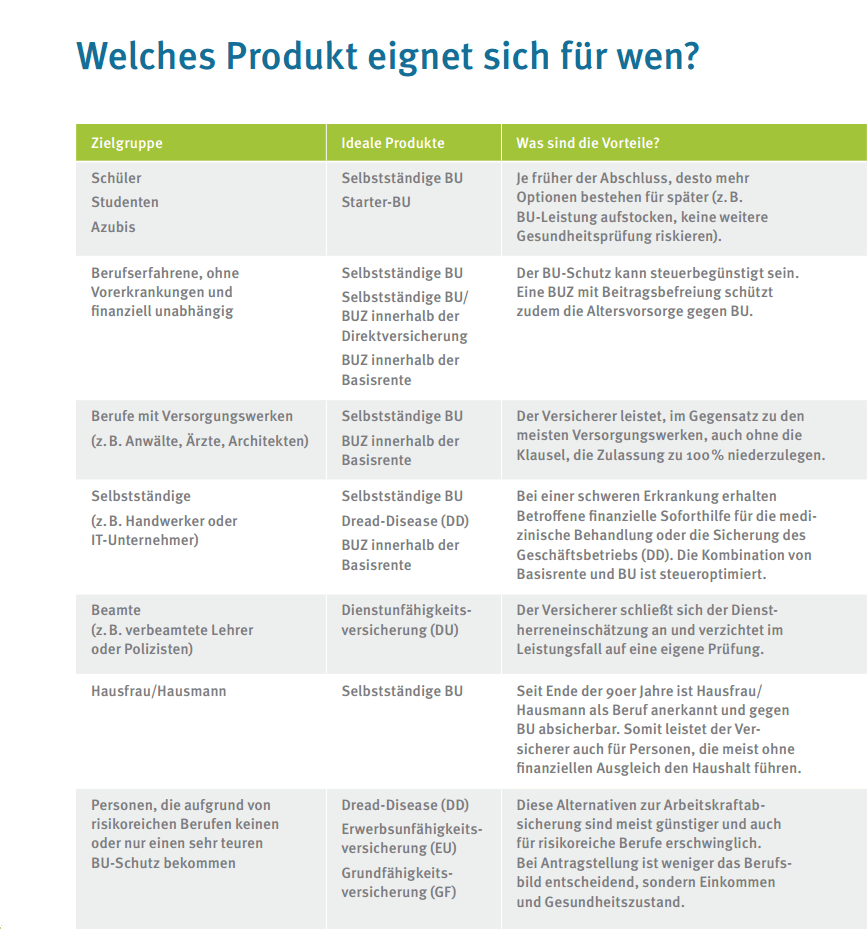

Wenn es mal mit einem BU-Antrag nicht klappt, welche alternativen Arbeitskraftabsicherungen gibt es ?

In den folgenden Existenabsicherungs-Varianten gibt es oft weniger strenge Riskoprüfungen, einfach weil auch weniger Leistungsumfang beinhaltet ist als bei der Berufsunfähigkeitsversicherung:

- Grundfähigkeitsversicherungen bei Versicherungsmakler Freiburg,

- Dread-Desease (=Schwere Krankheiten)-Versicherungen,

- Multi-Risk-Versicherungen und

- Erwerbsunfähigkeitsversicherungen, nur als Notlösung.

- Wir helfen dir gerne mit persönlicher Beratung in unserem Büro in Freiburg. Gerne auch für alle Interessenten in Baden, Baden-Württemberg und bundesweit in Deutschland, auch per Onlineberatung auf Ihrem Bildschirm.

Abgrenzung der Arbeitskraft-Versicherungsformen

Welche Art von Arbeitskraftabsicherung eignet sich für wen ?

Wir helfen dir gerne mit persönlicher Beratung in unserem Büro in Freiburg. Gerne auch für alle Interessenten in Baden, Baden-Württemberg und bundesweit in Deutschland, auch per Onlineberatung auf Ihrem Bildschirm.

Was unbedingt zu beachten ist v o r Abschluss eines BU-Vertrags

1. So früh wie möglich beginnen: Je jünger das Eintrittsalter in einen BU-Vertrag, desto günstiger sind die Beiträge. Für SchülerInnen bereits ab dem 6. Lebensjahr für wenige Euro im Monat versicherbar. Gültig auch für alle späteren Berufe oder als StudentIn.

2. Je jünger, je gesünder ? Hoffentlich, denn desto leichter erhält man einen BU-Vertrag. Bei vorhandenen Krankheiten drohen eventuelle Beitragszuschläge, Leistungsausschlüsse oder die komplette Ablehnung.

2. Beratung nur durch unabhängige Fachexperten, die bereits langjährige BU-Erfah rungen mit Versicherungsgesellschaften haben und umfangreiche und neutrale Leistungs- und Beitragsvergleiche liefern können. Und dazu auch vor dem Beratungsabschluss dem Kunden verbraucherorientierte Leistungsscheck-Vergleichsanalysen aushändigen. Damit jeder offen sehen kann, wo die Stärken und die "Haken und Ösen" im Kleingedruckten der BU-Versicherer sein können. Wir arbeiten dazu mit dem führenden und unabhängigen Analysehaus Morgen & Morgen und deren neutralen Software-Vergleichsprogrammen.

rungen mit Versicherungsgesellschaften haben und umfangreiche und neutrale Leistungs- und Beitragsvergleiche liefern können. Und dazu auch vor dem Beratungsabschluss dem Kunden verbraucherorientierte Leistungsscheck-Vergleichsanalysen aushändigen. Damit jeder offen sehen kann, wo die Stärken und die "Haken und Ösen" im Kleingedruckten der BU-Versicherer sein können. Wir arbeiten dazu mit dem führenden und unabhängigen Analysehaus Morgen & Morgen und deren neutralen Software-Vergleichsprogrammen.

3. Kein Abschluss beim ersten Beratungstermin ! Unsere Kunden sollen alle von uns per Email erhaltenen Unterlagen nochmal in Ruhe nachlesen und verstehen können. Und was nicht gleich verstanden wird, uns als Fragen für die nächste Besprechung zusenden. Damit wir gemeinsam alles klären und unsere Kunden genau wissen, warum welcher BU-Tarif der persönlich optimal passende ist.

Wie wissen, das Versicherungen und versichern überhaupt nicht sexy sind, weil das "Versicherungsdeutsch" zunächst unverständlich scheint und alles nicht haptisch, also fühlbar, wahrnehmbar ist. Da bleiben die guten Gefühlsempfindungen logischerweise außen vor. Klar macht eine Probefahrt mit dem E-Bike viel mehr Spaß 😉

Wir bringen Euch das "Versicherungsdeutsch" in möglichst einfacher Sprache, klar, transparent und mit eigenen Erfahrungsstories so rüber, dass alle unsere KundInnen es auch verstehen können. Und sich tatsächlich danach freuen, wenn sie die besten passenden Lösungen bei uns erhalten und abgeschlossen haben. Sieht man auch an unseren Kundenbewertungen.

4. Betreuung auch in der Folgezeit und vor allem: Im BU-Leistungsfall ! Denn das wichtigste an einer Versicherung ist doch, dass sie dann auch leistet, wenn du sie brauchst. Dazu erhalten unsere Kunden ein Garantie-Leistungszertifikat für eine kostenfreie fachanwaltliche Hilfe beim BU-Leistungsantrag, falls man selbst mal nicht in der Lage sein sollte, sich um den "Papierkram" beim Leistungsantrag zu kümmern.

Wenn sich Risiken im Beruf, der Freizeit und bei Hobbys geändert haben und du uns dies bitte unbedingt schriftlich mitteilst, helfen wir dir bei eventuellen Vertragsanpassungen. Wir prüfen, ob deine BU-Rentenhöhe ohne Gesundheitsfragen angepaßt werden kann, z.B. bei Einkommensteigerungen, Karrieresprung, Heirat, Familienzuwachs, Haus-/Wohnungsfinanzierung.

Die geeigneten Existenzsicherungs-Arten als Downloadbroschüre

Die häufigsten Irrtümer bei der Berufsunfähigkeitsversicherung_Video:

Katja, ein echter BU-Leistungsfall_Video:

Ben, so sportlich und jetzt ein BU-Leistungsfall_Video:

Eine BU-Leistungs-Auszahlung an einen unserer Kunden:

Berufsunfähigkeit trifft jede dritte erwerbstätige Person_Video:

Umfassende Beratung zum Abschluss einer Versicherung gegen Berufsunfähigkeit ist ein MUSS:

Das Bundesverfassungsgericht sieht dies so:

"Angesichts des gegenwärtigen Niveaus gesetzlich vorgesehener Leistungen im Fall der Berufsunfähigkeit sind die meisten Berufstätigen auf eigene Vorsorge, insbesondere darauf angewiesen, für diesen Fall durch den Abschluss eines entsprechenden Versicherungsvertrags privat vorzusorgen, um ihren Lebensstandard zu sichern. Die Alternative, Sozialhilfe zu beziehen oder den Stamm des eigenen Vermögens zu verbrauchen, um eine Preisgabe persönlicher Informationen im Leistungsfall zu verhindern, ist diesem Personenkreis nicht zumutbar." (BvR-Beschluss v. 22.10.2006, 2027/02 Abs.39)

Die Bundesregierung zu BU-Leistungen auf Anfrage von Abgeordneten:

"Es ist allgemein anerkannt, dass eine Versicherung gegen Berufsunfähigkeit in der Regel sinnvoll ist. Die Anzahl der Beschwerden bei der Bundesanstalt für Finanzdienstleistungsaufsicht im Zusammenhang mit Berufsunfähigkeitsversicherungen ist gering.” Und weiter: “Ein Vertrag über eine Berufsunfähigkeitsversicherung ist ein komplexer Vertrag. Es ist sinnvoll, sich vor Vertragsabschluss umfassend beraten zu lassen". (BT-Drucksache 18/11371 vom 02.03.2017)

Die Zeitschrift Finanztest, Ausgabe 07/19, empfiehlt:"Wenden Sie sich an einen unabhängigen Versicherungsberater oder einen Versicherungsmakler – diese können anonyme Risikovoranfragen stellen“.

Ablauf unserer BU-Beratung und -vermittlung mit dem Ziel: Beste BU-Versicherung

1. Schritt: Buche einfach deinen Wunschtermin online bei uns. Wenn alles passt, bestätigen wir deinen eingetragenen Termin zusammen mit der gesetzlichen Erstinfo über unseren unabhängigen Berufstatus und eine informative, neutrale BU-Präsentation.

2. Schritt: a) Beim kostenfreien, unverbindlichen Vorgespräch (Dauer ca. 30 min.), das noch keine BU-Fachberatung beinhaltet, nennst du uns deine Wünsche und Erwartungen zu deiner Arbeitskraftabsicherung. Wir zeigen dir wie BU-Beratung bei uns optimal abläuft, welche Tarifmöglichkeiten es gibt: BU-Tarife auf Provisionsbasis oder günstigere, weil provisionsfreie BU-Tarife auf Honorarbasis und warum wir 4 - 5*-Sterne-Ratings bei BU-Versicherungen für ziemlich wichtig halten und was diese inhaltlich bedeuten.

b) Wenn Du dich bei diesem Ersttermin gleich im Anschluss für unsere Fachberatung entscheidest (ca. 60 -90 min.), weil du ja eh schon da bist, dann starten wir mit Datenschutzeinwilligung/-erklärung, Vollmacht und der BU-Fachberatung.

Wenn du danach im nächsten, 2. Termin einen BU-Tarif auf Provisionsbasis (=beinhaltet alle Kosten) bei uns abschließt, bezahlst du keinerlei Honorar an uns. Vermittlungshonorar ist nur fällig bei Abschluss von günstigeren provionsfreien BU-Tarifen auf Honorarbasis, bei denen wir keinerlei Vergütung von Versicherungen erhalten.

Bei evt. vorhandenen Vorerkrankungen im üblichen BU-Antrags-Fragezeitraum - in den letzten fünf Jahren ambulante und zehn Jahre stationäre Ereignisse - machen wir für dich eine anonyme Risikovoranfrage bei verschiedenen Gesellschaften. Für junge Leute gibt es auch auf drei Jahre verkürzte Fragezeiträume mit weniger Gesundheitsfragen. Wir können so vorab klären, welche in Frage kommenden BU-Versicherer evt. vorliegende Krankheiten wie beurteilen: Entweder Annahme des Vertrags oder Vorschläge auf Leistungsausschluss oder Beitragszuschläge, oder Klauseln oder Zurückstellung oder Ablehnung.

Wie wissen, dass Versicherungen und versichern nicht gerade sexy sind, weil sich das kleingedruckte "Versicherungsdeutsch" über ca. 25 Seiten für selbstrecherchierende Kunden zunächst unverständlich liest und nicht erfahrbar ist. Klar, da macht eine Probefahrt beim E-Bike-Kauf viel mehr Spaß 😉

Wir liefern "Kleingedrucktes" der Versicherungsbedingungen in möglichst einfacher Sprache und mithilfe schriftlicher Vergleichsübersicht, klar, transparent und mit eigenen, begleiteten BU-Leistungsfällen. So, dass es wirklich Jede/r verstehen kann. Die meisten Kunden sind danach erleichtert und freuen sich, wenn wir persönlich passende BU-Lösungen liefern, und davon die für sich beste abgeschlossen haben. Sieht man auch an unseren Kundenbewertungen. Die möchten wir auch gerne nach Abschluss von dir. Damit hilfst du auch neuen Kunden vorab Meinungen über unsere Dienstleistungen lesen zu können.

Du bekommst von uns die kundenfreundlichsten 4* bis 5 * Sterne-BU-Tarife im Preis-Leistungs-Vergleich, mithilfe neutraler und führender Vergleichsprogramme von Morgen & Morgen, detailliert erklärt und schriftlich. Und vor welchen "Haken und Ösen", also schlechten Leistungsbestimmungen, wir dich schützen wollen und müssen. Nur so finden wir gemeinsam den für dich persönlich optimal passenden BU-Tarif im Leistungs- /Beitragsverhältnis = Beste Leistungen und günstiger Beitrag. Das ist unser Versprechen und das zeigen wir schriftlich.

Wenn du danach zu Hause weitere Fragen oder Änderungswünsche hast, schreibe uns kurz, damit wir die beantworten bzw. zum nächsten Termin bearbeiten können.

3. Schritt: Im zweiten Termin beantworten wir deine Fragen und evt. Änderungswünsche. Wir helfen dir so bei deiner Entscheidung und mit unserer Empfehlung zum optimal passenden 4-5* Sternetarif bei einem der TOP-BU-Versicherer im Markt. Das wird von uns schriftlich dokumentiert und ausgehändigt.

Gemeinsam gehen wir den gewünschten BU-Antrag durch. Du beantwortest wahrheitsgemäß alle darin gestellten Fragen. Nach unserer Antragseinreichung bei der BU-Versicherung prüft diese deine Antrags- und Gesundheitsangaben. Wenn alles glatt läuft, wird dein Antrag policiert. Du erhälst deine BU-Versicherungspolice und bist ab jetzt gut abgesichert. Von uns bekommst du dazu noch gratis dein Garantie-BU-Leistungszertifikat. Damit hast du im BU-Leistungsfall eine kostenfreie Unterstützung von renommierten Fachanwälten für Versicherungsrecht, die dir zur schnelleren BU-Rentenzahlung verhelfen.

Buche jetzt deinen Wunsch-Termin für deine persönliche beste BU-Versicherung:

Was ist, wenn es mal zu Antrags-Nachfragen der BU-Versicherung kommt:

In manchen Fällen könnte es zu deinem BU-Antrag noch Nachfragen der betreffenden Versicherung geben: Zum Beispiel, weil die Versicherung zu deinen Krankheitsangaben im Antrag noch weitere Angaben für die Zusageprüfung benötigt.

Diese Versicherer-Nachfragen der Risikoprüfer senden wir dir sofort zu. Du sendest diese bitte zeitnah ausgefüllt an uns zurück. Deine BU-Versicherung prüft daraufhin, ob die deinen Antrag ohne jegliche Einschränken policiert - das wäre optimal

Ansonsten könnten dir Risiko-Beitragszuschläge, Leistungsausschlüsse oder zeitliche Zurückstellungen für bestimmte Krankheitsangaben von deiner beantragten Versicherung vorgeschlagen werden.

Wir haken dann bei der Versicherung nach, ob die ihr Angebot verbessern könnten. Manchmal klappt das auch, wenn von dir oder deinem Arzt/Ärztin detailliertere und entlastende Erklärungen zu Krankheitsangaben (Statusbericht) nachgeliefert werden. Falls mal nicht, musst du dich entscheiden, ob du schriftlich dem Beitragszuschlag oder dem Leistungsausschluss zustimmst. Auf jeden Fall solltest du immer zeitnah antworten und uns eingeforderte Unterlagen zusenden, da ansonsten Anträge nach Zeitablauf unwirksam werden könnten. Zudem haben wir keine Lust wochenlang Antragsberge bei uns zu stapeln. Und du willst ja auch eine baldige Entscheidung.

Oder du möchtest stattdessen lieber noch einen BU-Antrag bei einer anderen guten BU-Versicherung aus unseren vorliegendem BU-Vergleich stellen, was aber dann nicht immer besser ausgeht. Zumal man dann in deren neuen BU-Antrag auch die vorhergehenden BU-Entscheidungen anderer Versicherer angeben muß.

Es gibt alternativ auch Ausweichmöglichkeiten in andere Existenzschutzarten, wie Erwerbsunfähigkeits-, Grundfähigkeits-, Schwere Krankheiten- oder Multi-Riskversicherungen. Diese bieten zwar einen geringeren Versicherungsschutz als die BU, sind aber oft nicht so streng bei der Beurteilung von Krankheitsangaben und oft auch günstiger.

Zudem gibt es auch Sonderaktionen der BU-Versicherer mit vereinfachten Gesundheitsfragen für bestimmte Berufsgruppen (z.B. Studenten, Gutverdiener, freie Berufe, Mediziner, Rae, Stb, Apotheker, Wirtschaftsing. u.a.) und bis zu einer jeweils festen BU-Rentenhöhe (zumeist bis 2.000,-€/Monat). Das erfährst Du von uns bei Beratungsbedarf.

Wie läuft es dann weiter, wenn ich meine optimale BU-Versicherung erhalten habe?

Wenn du von uns deine abgeschlossene BU-Police erhalten hast, lassen wir dich natürlich nicht "im Regen stehen". Denn wir schenken dir - als kleines Dankeschön - die BU-Leistungsfall-Garantieurkunde für die fachanwaltliche Unterstützung. Das ist hilfreich, wenn du krankheitsbedingt alleine nicht in der Lage bist zum Beschaffen der geforderten Leistungsunterlagen. Wir helfen die per Mediation zum korrekten Vorgehen. Dazu begleiten dich zusätzlich und kostenfrei die seit 40 Jahren auf Berufsunfähigkeit spezialisierten Fachanwälte für eine schnellere und rechtskonforme BU-Rentenbeantragung und -auszahlung .

Natürlich bleiben wir weiter an deiner Seite, wenn du Karriere, Berufsabschlüsse, Einkommensprünge machst oder heiratest. Vielleicht eine Immobilie kaufst oder euer Kinderwunsch in Erfüllung geht. Dann kannst du deine BU-Versicherung per Nachversicherungsoptionen (oft auch ohne Anlass) mit uns ohne weitere Gesundheitsfragen erhöhen.

Wenn du unser Kunde bist, freuen wir uns auch später über deine Änderungsmeldungen und -wünsche. Du bekommst von uns deinen persönlichen Jahres-Checkup, auch online.

Vor allem freuen wir uns, wenn dir so passt und jetzt deinen Wunschtermin buchst:

Gerne beraten wir dich in unserem Büro oder online

Unabhängige FinanzDienste Letsch

Kartäuserstr.49 | 79102 Freiburg i.Br.

0761 382011

info@ufd-online.de

Unser Unternehmen ist Mitglied im Deutschen Maklerverbund. Dadurch entstehen für dich mehrere Vorteile: Erstens gewährleistet unsere Mitgliedschaft, dass wir dir bessere Vertragsbedingungen zum gleichen Beitrag wie die Standard-Tarife anbieten können. Zweitens ist der Beratungsprozess für dich transparent, leicht verständlich und per Kundenapp hast du jederzeit Zugriff auf alle Informationen und Verträge. Und drittens können wir dir jederzeit eine ideal auf dich zugeschnittene Auswahl an Tarifen von nahezu allen relevanten Gesellschaften am deutschen Versicherungsmarkt anbieten. Beim Deutschen Maklerverbund zählen wir zu den sogenannten Top-Maklern und sind innerhalb der Gemeinschaft zertifiziert.

Jetzt Terminwunsch buchen für deine BU-Beratung und optimalen BU-Tarif:

Beratungstermin vereinbaren

Onlineberatung bundesweit