Der sicherste und einfachste Weg zu höheren Renditen

Wir zeigen dir, wie du dein Vermögen maximal sicher und gewinnbringend aufbaust. Wir beraten dich als Finanzexperten auf Honorarbasis vollkommen bankenunabhängig zu den verschiedenen provisionsfreien Anlageoptionen. Ganz ohne versteckte Kosten.

Provisionsfreie Altersversorgung mit Nettotarifen_Video:

Dazu sagt Professor Steffen Sebastian: Bis zu 84 % mehr Geld mit provisionsfreier Altersversorgung:

Laut Prof. Steffen Sebastian (Uni Regensburg) und seinen Kollegen geht es um ordentliche Summen. Sie nennen ein Beispiel: "Wenn ein Haushalt anfänglich 100.000 Euro spart und dann über 40 Jahre in einen Sparplan jährlich 1200 Euro einzahlt, dann habe der Haushalt bei einer Rendite-Differenz von rund 1,7 Prozent durch einen Provisionsverzicht rund 750.000 Euro oder 84 Prozent mehr seines durchschnittlich investierten Geldes für seine Pension zur Verfügung ... im Einzelfall kann er noch deutlich höher sein", so Sebastian. (FondsOnline, 13.04.22)

Warum sich viele ETF-Anleger gerade über Ihre Abrechnung wundern

|

Vergleichsrechner von Netto-Fondspolice gegenüber Fonds-Direktanlage:

Achtung: Wähle dazu unter "Tarifmodell" unbedingt den Tarif "H" für Honorartarif und unter "Fonds/Portfolio" den "iShares Core MSCI World UCITS ETF"

Vorteile von Netto-Fondpolice gegenüber Fondsdepot:

Sofort-Ergebnis im Vergleichsrechner

BaFin warnt vor hohen Kosten in provisionsbasierten Fondspolicen:

Ergebnis: Kosten von provisionsbasierten Brutto-Fondspolicen in Höhe von bis zu 30 % vom eingezahlten Beitrag! Jeden Monat werden so z.B. bei 100,- € Sparbeitrag ca. 30,-€ an Kosten abgezogen und nur ca. 70,- € überhaupt angelegt. Zusätzlich erhalten Versicherer und Vermittler von solchen unsinnig teuren Produkten regelmäßig zwischen 0,3% bis 1,2% Kickbackzahlungen (Rückvergütungen) aus dem Guthaben der Kunden: Lese jetzt

hier zum Artikel über die wahren Kosten von Brutto-Fondspolicen

Immer besser sind Netto-ETF-Fondspolicen:

Keine Provisionskosten Keine Vertriebskosten Keine Vorabpauschalsteuer Fondswechsel ist kosten- und steuerfrei Steuervorteile bei Auszahlung Hinterbliebenen Zahlungen sind Eksteuerfrei Erbschafts- und Schenkungssteuer minimierbar, und einige Vorteile mehr.

Beispiele für provisionsbasiertes und intransparentes Finanz-Coaching "von Frau zu Frau":

Artikel über Kundenfang mit schönen Versprechungen: "Wir kennen die Sprache der Frauen"

Viel effektiver, kostengünstiger und ertragreicher sind Netto-Fondspolicen auf Honorarbasis:

Als Finanzexperten auf Honorarbasis nehmen wir keine Kick-Backzahlungen an. Sollten welche anfallen, werden diese direkt vom Versicherer auf das Kundenkonto gebucht. Wir erhalten für die Vermittlung von Nettotarifen (= ohne Abschluss- und Vertriebskosten) keine Provisionen von Versicherern oder Banken. Unsere Kunden bezahlen unsere Dienstleistungen und Vermittlungen per Honorar direkt an uns. Natürlich nach Vorlage evidenzbasierter, finanzmathematischer Gutachten mit Honorarnachweis.

Alle eindeutigen Vorteile mit Netto-Fondspolicen auf Honorarbasis:

Unsere Vergleichsanalysen belegen diese Vorteile:

Kostenvorteile:

- Keine Abschluss- und keine Vertriebskosten = Netto: Das bedeutet, es sind NullKommNull = keinerlei Provisions- oder Vertriebskosten in der Netto-Fondspolice enthalten, weil wir diese auch nicht erhalten. Dagegen belasten provisionsbasierte Fondspolicen die Kunden durchschnittlich um ca. 8 - 30 % pro Monat, also von 200,- eingezahlten €uro im Monat werden schlimmstenfalls im Schnitt nur 140 €uro monatlich angespart,

- Kick-Backs = Rückerstattung der einzelnen Fondsübervergütungen gehen direkt auf die Kundenkonten, und nicht mehr in die Taschen der Vermittler und Versicherer, wie bei Bruttotarifen oder Direktinvestments,

- Geringe laufende Kosten für Versicherungsmantel und Verwaltung, ca. 0,2-0,9 % p.a. je nach Anbieter-Nettotarif und -leistungen (statt 30% im Schnitt bei Bruttotarifen), keine Stornogebühren,

- Keine versteckten Kosten, keine Transaktionskosten, keine Performance-Fees,

- 100 % abgeltungssteuerfreie Fondsüberschüsse während der Fondspolicen-Ansparphase.

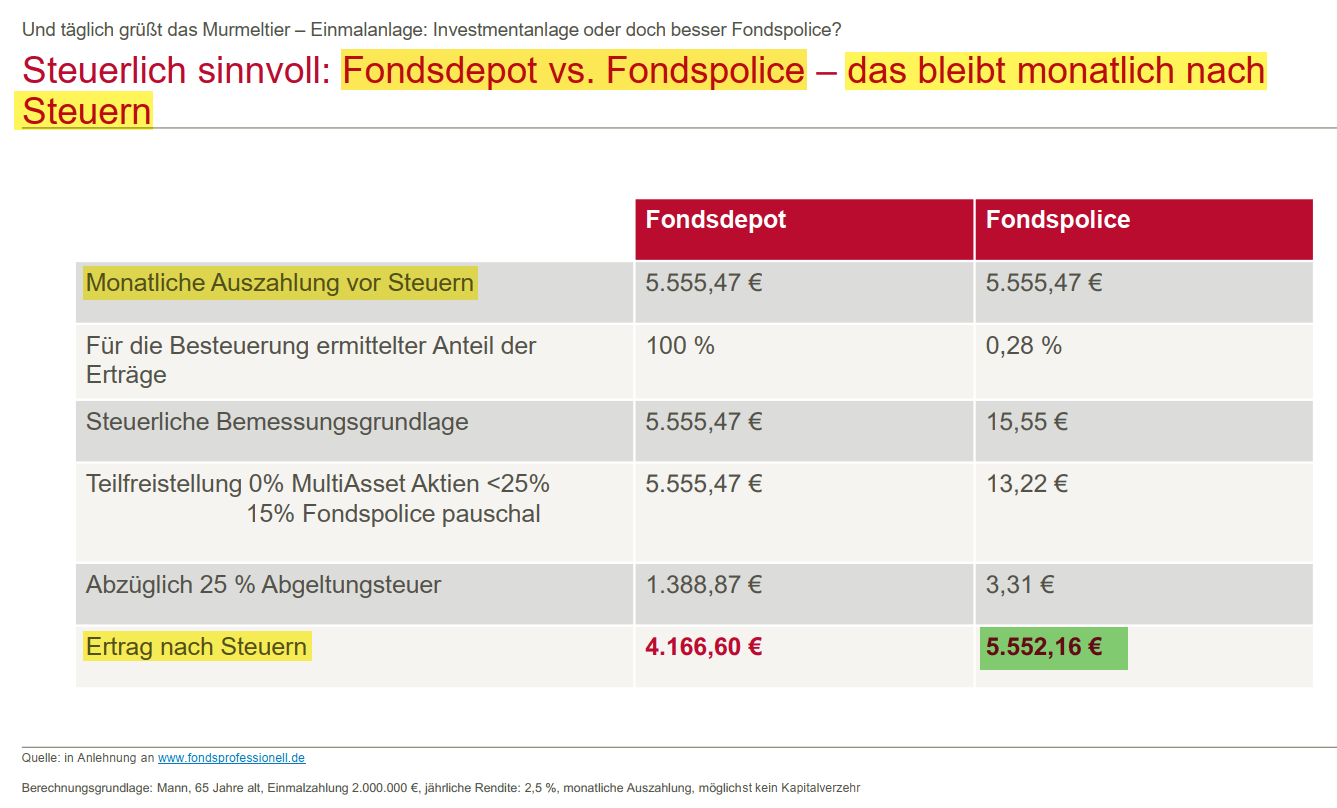

Steuerliche Vorteile:

Bei Fondsanlagen mit Versicherungsschutzmantel (Fondspolicen) sind keine jährlichen Vorabpauschalen fällig. Dies führt zu erheblichen Steuer- und Zinseszinsvorteilen im Laufe der Anlagejahre gegenüber den reinen Fondsdepots, da mehr Kapital länger im Investment arbeiten kann. Du kannst diese Steuer- und Renditevorteile direkt selbst in unserem Vergleichsrechner von Fondsdepot versus Fondspolice selbst schnell ermitteln.

Dagegen werden bei direkten Fondsdepots ohne Versicherungsmantel werden bekanntlich jährliche Steuer-Vorabpauschalen von den Depotbanken berechnet, aus Fondsgewinnen und -dividenden und direkt vom Fondsdepotguthaben des Depotinhabers (Anlegers) abgezogen und an das jeweils zuständige Finanzamt übewiesesen, nach Berücksichtigung einer Teilfreistellung.

Einfache Vermögensübertragung, da Begünstigte frei gewählt werden, ohne Notar oder aufwendige Erbschaftsregelungen. Da die Netto-Fondspolice nicht in den Nachlaß fällt, ist eine schnelle, undkomplizierte Auszahlung an die Erben bzw. Begünstigten möglich.

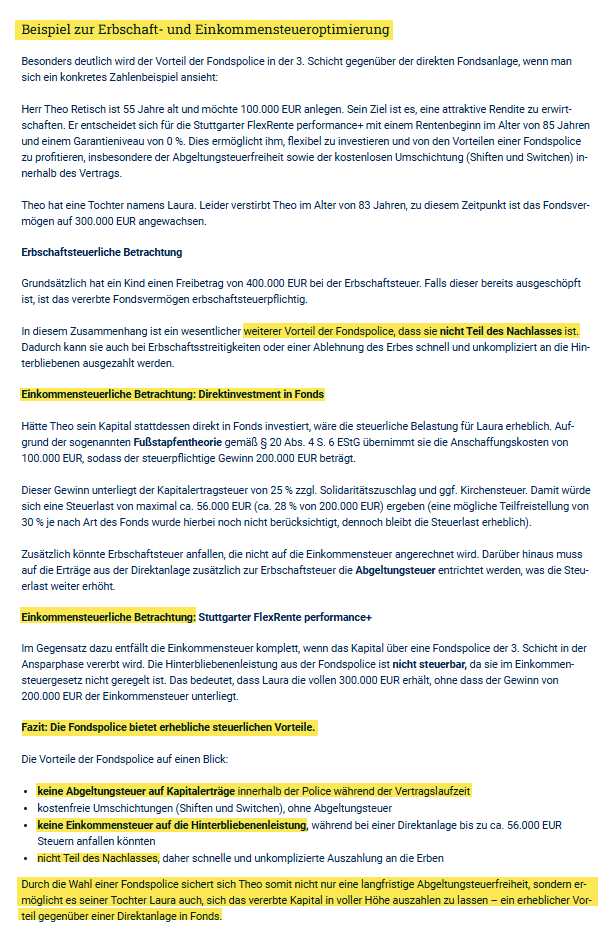

Optimierung der Erbschafts- und Einkommensteuer:

Während Erben bei Direktinvestments Kapitalertragssteuer zahlen müssen, bleibt das vererbte Kapital aus einer Fondspolice steuerfrei.

„Ein entscheidender Vorteil der Fondspolice gegenüber dem Direktinvestment in Fonds ist die Einkommensteuerfreiheit der Hinterbliebenenleistungen – und dieser Vorteil bleibt bestehen! Selbst wenn die steuerliche Behandlung von Direktinvestments von der Politik angepasst wird, bleibt dieser Aspekt ein starkes Argument, insbesondere für Kundinnen und Kunden ab 50, die mit Einmalbeiträgen langfristig anlegen möchten.“

Prof. Michael Hauer, Geschäftsführer beim Institut für Vorsorge und Finanzplanung (IVFP)

Beispiel (auch für andere Anbieter gültig):

Große Flexibilität:

- Flexible, jederzeitige Kapitalentnahmen bis zum 85. Lebensjahr möglich. Jederzeitige Kapitalaus- und einzahlungsmöglichkeiten,

- Kunden können in der Auszahlungsphase wählen zwischen Kapitalgesamt- und/oder Teilauszahlung oder lebenslanger Rentenzahlung. Viele wählen eine einmalige Auszahlung, während eine lebenslange Rente sinnvoll sein kann, um die finanzielle Sicherheit im Alter zu gewährleisten,

- Kostenfreier Portfolio- oder Fondswechsel oder prozentuale Anteilsänderungen jederzeit möglich. Anders als beim Fonds-Direktinvestment fallen keine Transaktionskosten oder steuerliche Nachteile an,

- jederzeitige Kapitalverfügbarkeit, da es Sicherungsvermögen des Kunden ist.

Hohe Sicherheit für Kunden mit der Netto-Fondspolice:

- Kein Insolvenzrisiko, da das gesamte Fondskapital der Kunden im Sicherungsvermögen der Fondsversicherung gemäß § 125 VAG abgesichert ist.

- Jederzeitige Beitragssänderung oder Beitragsfreistellung möglich.

Rendite:

- Gute Renditechancen in Fonds aufgrund geringerer Kosten von nur ca. 0,05% bis 0,5% p.a. (statt bis zu 5 % bei aktiv gemanagten Aktienfonds) und der von Experten empfohlenen weltweiten Streuung

- Ab 50,- € Monatssparrate können verschiedene Erfolgsportfolios in das Kundenportfolio gewählt werden. Das können bis zu 12.500 verschiedenen Unternehmensbeteiligungen der größten und der aufstrebendsten Unternehmen der Welt sein,

- Die echten Kundenrenditen in unseren Netto-Fondsanlagen betragen seit 1988 im Durchschnitt 11,23 % pro Jahr nach Fondskosten bei 100% Aktienfonds-Portfolio (Nachweise jetzt anfordern)

Steuervorteile bei Auszahlung:

- steuerfreie Auszahlung im Todes- und/oder Erbschaftsfall möglich. Während Erben bei Direktinvestments Kapitalertragssteuer bezahlen müssen, bleibt das vererbte Kapital aus einer Fondspolice steuerfrei.

- Nutzung der geringeren Ertragsanteilsbesteuerung bei lebenslangen Rentenzahlungen in der 3. Schicht

- Nutzung des Halbeinkünfteverfahrens bei Gesamtkapitalauszahlung ab12 Jahren Laufzeit und ab 62.Lj.: Es werden bei der Fondspolicen-Auszahlung nur die Hälfte der erwirtschafteten Erträge besteuert, zu dem im Rentenalter günstigen Einkommenssteuersatz. Dagegen müssen im direkten Fonds-Depot ohne Police das Depot-Guthaben bei Auflösung/Kündigung vom Anleger voll versteuert werden. Und während der Anlagezeit werden laufende Vorabpauschalsteuern (Abgeltungsteuer + Soli+KiSt.= ca. 28% p.a.) aus Gewinnen und Dividenden direkt an das Finanzamt überwiesen, nach Abzug einer Teilfreistellung.

- Keine laufenden Steuer-Vorabpauschal-Abzüge auf die Fondserträge und Kursgewinne der Fondspolice.

Praktische Handhabung:

- tägliche Kapitalverfügbarkeit, da Sicherungsvermögen des Kunden,

- das bedeutet kein Versicherer-Insolvenzrisiko für Kunden und deren Fondsguthaben,

- Kapitaleinzahlungen und -entnahmen jederzeit möglich,

- Laufende Kundenbetreuung, eigene Kundenapp mit Übersicht zur Anlageentwicklung

- Option zur Einschaltung und Wechsel verschiedener Vermögensstrategien

- bereits bestehende Fondsdepots können in die neue Netto-Police übertragen werden

Vorteile und Nachteile der Honorarberatung:

Was ist provisionsfreie Honorarberatung ?

Das ist die unabhängige Versicherungsberatung und Nettotarifvermittlung in Freiburg im Breisgau, Baden und Deutschland, bei der wir nicht von Versicherungsgesellschaften oder Banken mit Provisionen/Courtagen vergütet werden, sondern direkt vom Kunden.

Diese Form lässt eine wirklich unabhängige, neutrale Beratung zu. Als Honorar-Finanzanlageberater dürfen wir keine Provisionen oder sonstige Zuwendungen von Versicherungen und Banken erhalten. Unnsere vergütung erhalten wir ausschließlci direkt von unseren Mandanten nach Vergütungsvereinbarung und Rechnung. Daher haben wir auch keinerlei Verkaufsdruck. Wir können so unsere Kunden in Ruhe fachlich objektiv und ausschließlich in Interesse der Kunden beraten und auch passende provisions- und vertriebskostenfreie Finanzanlagen und Honorar-Nettotarife vermitteln. Das macht uns auch richtig Freude, weil wir unseren Kunden somit echte Vorteile und Mehrwerte liefern und diese sich auch darüber freuen.

Wenn mein Steuerberater vom Finanzamt oder mein Rechtsanwalt vom Gericht bezahlt würde, könnte ich dann eine objektive Beratung von ihm erwarten ?

Seltsamerweise erwarten dies viele Menschen immer noch von Provisionsvertretern oder Versicherungs-maklern, die von Versicherungen und Banken mit undurchsichtig hohen Provisionen, Abschluss-, Vertriebs-, Verwaltungs- und Performancekosten und Kickbacks bezahlt werden.

Bei der Vermittlung auf Honorarbasis erfolgt unsere Beratung zu Versicherungsangeboten nur auf Basis von modernen, provisionsfreien Nettotarifen, bei der der Makler keinerlei Provision bzw. Courtage von der Versicherung erhält, sondern direkt vom Kunden vergütet wird. Das sichert auch seine neutrale Beratungsbasis, die so für den Kunden objektive Tarifvergleiche ermöglichen.

Wir erfassen für unsere Kunden im Rahmen unseres finanzmathematischen Gutachtens alle bestehenden Finanzanlagen des Kunden, ob Lebensversicherungen, Fondpolicen oder Fondsdepots. Unser transparentes, evidenzbasiertes Analysetool erfasst detailiert alle geleisteten Beiträge, Kosten und Renditen/Verluste bestehender Kundenverträge. Daneben erhält der Kunde zum Vergleich den Ergebnisverlauf einer Nettoanlage auf Honorarbasis mit gleichen Beiträgen aus unseren erfolgreichen Portfolios (siehe hier echte Kundenergebnisse)

Was sind Nettotarife ?

Als Nettotarife - auch Honorartarife genannt - bezeichnet man diejenigen Versicherungstarife, die keinerlei Provisionskosten, keine Vertriebskosten und keine versteckte Kosten enthalten, wie zum Beispiel: Kick-Backs, die bei Nettotarifen ausschließlich an die Kunden selbst und nicht mehr den Vermittlern und Versicherungen gutgeschrieben werden. Und die komplette Streichung von Transaktions- und Performancekosten und Managementfees.

Im Gegensatz dazu enthalten Bruttotarife nicht nur Provisionskosten, sondern vor allem hohe Vertriebs-, Verwaltungs- und Fondskosten, zwischen 8 % bis 40 % (siehe hier die Kostenaufstellung deutscher Lebensversicherungen durch die BaFin), die dadurch die Kundenrendite erheblich schmälern.

Das bedeutet im Anlagevergleich zwischen provisionsbasierten Lebensversicherungen, Fondspolicen und selbstgemachten Fonddepots mithilfe unseres neutralen Vergleichstools bei Nettoanlagen auf Honorrbasis im Ergebnis sehr viel höhere Kapitalauszahlungen am Ende der Laufzeit, selbst nach Abzug unserer Honorarvergütung.

Daher empfehlen wir die Altersvorsorge ausschließlich auf Basis höher rentierlicher Netto-Honorartarife abzuschließen. Damit kommst du schneller ans Ziel deiner geplanten Ruhestandsversorgung. Vom Start an hast du durch höheres Anfangsguthaben, bei positivem Marktverlauf vorausgesetzt, wegen deutlich geringeren Kosten - einen höheren Zinseszinseffekt und ein schnelleres, höheres Wachstum deines Guthabenkontos.

Die Vergütung kann auf unterschiedliche Weise vereinbart werden

Unser Vergütungssatz beträgt 220,- €uro pro Stunde, je zuzüglich 19% gesetzliche Mwst. für Beratungs- und Servicedienstleistungen ohne Vertragsvermittlungen. Aber bei Vermittlung/Abschluss von Netto-Honorartarifen sind die Vergütungssätze dagegen steuerfrei.

Zumeist vereinbaren wir auf Kundenwunsch eine feste, pauschale Beratungs- und Vermittlungs-Vergütung, die steuerfrei ist. Die Pauschalvergütung wird gemäß unseres Anaylsetools ermittelt und gemeinsam vor Vertragabschluss schriftlich vereinbart.

Wir sind frei in der Wahl der individuellen und passenden Vergütungsform für unsere Mandanten. Die laufende Betreuung kann über regelmäßige Betreuungsvergütungen oder Service-Fees sichergestellt werden (s.u. "Vergütungsformen...").

Bei Vermittlung/Abschluss von Netto-Tarifen auf Honorarbasis beinhalten diese Nettotarife, keinerlei Provisions- und Vertriebskosten für den Kunden. Das spart dir nicht nur enorme Kosten (zwischen 9 - 40 % vom Kundenbeitrag) und dein Guthaben steigt bei positiven Marktverlauf wesentlich schneller. Dies können wir anhand unserer Portfolio-Matrixbücher über verschiedenste Zeiträume wissenschaftlich belegen.

Für unsere unabhängige Honorarberatung erhalten wir für Netto-Tarife keinerlei Abschlussprovision bzw. -Courtage von Versichererungsgesellschaften oder Banken. Dadurch sind wir auch nicht abhängig oder im Beratungskonflikt mit Versicherungen und Banken.

Buche jetzt deinen Wunschtermin in unserem Online-Terminkalender.

Meine bestehenden Verträge sind zu teuer, keiner kümmert sich: Was tun?

Immer mehr Kunden kommen zu uns mit ihren Versicherungs- und Finanzanlagen, um diese von uns neutral, also ohne Kaufdruck überprüfen zu lassen = Verbraucherschutz mit Vertrags-Check. Hauptgründe sind einerseits die negativ verlaufenden Lebensversicherungs-Anlagen, teure Fondpolicen oder Fondsdepots. Andrerseits haben die Kunden sehr oft das Gefühl, dass der/die bisherige VertreterIn oder MaklerIn bei jedem neuen Kontakt immer wieder neue Anlagen verkaufen will, aber die bestehenden Verträge kaum mehr "anfassen" will.

Eigentlich logisch, denn die VerkäuferInnen erhalten laufende Betreuungsprovisionen für die bestehenden Versicherungen, aber vor allem hohe Abschlussprovisionen für neue Abschlüsse. Warum sollen die sich dann noch groß um die alten Verträge kümmern oder diese sogar kündigen oder beitragsfrei stellen, wenn er/sie dabei nur "Miese machen", d.h. keine laufenden Provisionen mehr erhalten bzw. evt. Abschlussprovisionen bei Kündigungen ganz oder teilweise zurückzahlen müssen an die Versicherung.

Dieses Verkäuferdilemma der Vertreter und Makler geht klar zu Lasten der Kunden: Denn diese Verträge sind oft von VermittlerInnen provisionsgetrieben abgschlossen worden. Meist sogar noch sinnlos kombiniert die Berufsunfähigkeitsversicherung mit teurer Provisions-Fondsrente = doppelte Provision und Kick-Backs für die Vermittler. Trotz möglicher Vertragsverbesserungen seitens der Versicherer wurden die Verträge nicht aktiv vom VermittlerIn modernisiert, sprich mit den Leistungsverbesserungen oder/und Beitragssenkungen ausgestattet.

Wir kennen die Probleme und Unzufriedenheit dieser Kunden, die den guten Freunden und Bekannten, zumeist VermittlerInnen von Strukturvertrieben, zum Opfer gefallen sind. Deren Versicherungsordner sind voll mit viel zu teuren Lebens- und Rentenversicherungen auf klassischer Zinsbasis oder teuren, aktiven "Hausfonds", meist alle noch vom gleichen Investmenthaus.

Steuerberater und Rechtsanwälte empfehlen uns auch diese Kunden gerne weiter, weil sie wissen, dass wir unabhängig und neutral beraten, und keinerlei Abschlussdruck ausüben müssen/wollen und überhaupt schon gar nicht leiden können.

Warum können wir das ? Weil wir diese Versicherung- und Finanzanlagen auf Honorarbasis ( Stundensatz ab 220,- Euro, zzgl. gesetzliche MwSt. oder Pauschalvereinbarung) neutral und unabhängig auf "Herz und Nieren" überprüfen. Wir checken detailliert alle Kosten, die eingezahlten Beiträge, die Bedingungen, die Ergebnisse an Guthaben oder Verluste aller bestehenden Verträge mithilfe unseres einmaligen Finanzanalysetools. Dazu erhalten unsere Kunden alle Ergebnisse schriftlich, transparent, evidenzbasiert als finanzmathematisches Gutachten mit Vergleich zu einer Nettoanlage auf Honorarbasis mit gleichen Beiträgen.

Wir rechnen auf, wieviel die Kunden bislang in Ihre Lebens-/ Rentenversicherungsverträge einbezahlt haben und für die Kunden aktuell tatsächlich als Guthaben/Rückkaufswert oder welche Verluste vorhanden sind. Meistens folgt ein Staunen für die Kunden, dass selbst nach zehn Jahren nicht einmal die einbezahlten Beiträge als Rückkaufswert/Guthaben vorhanden sind..

Wir vermitteln den Abschluss unserer erfolgreichen Portfolios als Nettoanlage auf Honorarbasis. Wir erledigen auch die nötigen Beitragsfreistellungen, Vertragskündigungen, Tarifwechsel, Tarifmodernisierungen oder Vertragsneuabschlüsse. So haben unsere Kunden keinen Aufwand, Direktkontakt oder Ärger mit ihren bisherigen Vertretern.

Unterm Strich lohnt sich für jede/n VersicherungskundIn ein unabhängiger Versicherungs-und Finanzcheck bestehender Anlageverträge auf Honorarbasis. Allemal macht sich dafür das Honorar für unsere genannten Dienstleistungen kurz- bis mittelfristig bezahlt und zwar aufgrund:

1. Höhere, erweiterte Leistungen im Todesfall (steuerliche Besonderheiten),

2. Günstigere laufende Beiträge und,

3. Wesentlich höhere Kapitalablaufleistungen - von 35 % bis zu 84 % und mehr - bei Lebens/-Rentenversicherungen mit Nettotarifen aufgrund viel niedrigerer Kosten ca. 0,3 -1%, statt bis zu 40%.

Jetzt hier Terminwunsch anmelden und Versicherungsordner mitbringen:

Bei den alten Provisionsprodukten zahlen Kunden jahrelang viel zu hohe Kosten

für die Vermittlung, den Vertrieb und die Betreuung von privaten und betrieblichen Lebens- und Rentenversicherungen, ob klassische auf Zinsbasis oder fondsbasierte. Dabei sind traditionell hohe Abschluss- und Overheadprovisionen von ca. 2,5 bis 9 % der Gesamteinzahlungssumme (über die vereinbarte Laufzeit) und Vertriebskosten fällig. Zudem laufende Folgeprovisionen für Betreuung, bei fondbasierten Versicherungen auch hohe Kickbackzahlungen von Investmentgesellschaften an die Versicherer und Vermittler, statt an die Kunden, die ja die Fondsinvestments regelmäßig z.B. per Monatsbeitrag im Vertrag bezahlen. Zudem noch Transaktionskosten, Performance-Fees, Managementkosten usw.

Alles auf Kosten der Kunden, denn diese Kosten werden von den Einzahlungsbeiträgen der Kunden einfach und meist intransparent von den Gesellschaften abgezogen, z.B. im LV-Marktdurchschnitt Kosten über 30 % jeden Monat (z.B. bei monatlicher Zahlweise lt. ITA).

Bei 100,- € Monatbeitrag des Kunden wandern somit nur ca. 70,- Euro mtl. auf sein Guhabenkonto, und nur diese verminderten Beiträge werden überhaupt gering verzinst.

Die Endauszahlungs"renditen" solcher Provisions-Lebens-/Rentenversicherungen liegen dann - als Ergebnis aus über 30 Jahren LV-Analysen für unsere Kunden - die über´s Internet, Empfehlungen, Verbraucherverbände oder Steuerberater zu uns zum Vertragscheck kommen - in der Endauszahlung bei Vertragsablauf z.B. nach 35 Jahren oft nur bei ca. 0,8 - 1,4 % "Rendite" pro Jahr im Durchschnitt, vor Inflation und Steuer !

Doch auch hier gibt es inzwischen gute juristische Mittel und Hilfen, um mehr aus alten Verträgen zurückzuholen. Diesen Service bieten wir als Unabhängige FinanzDienste Letsch, Freiburg, auch über langjährig tätige und erfolgreiche Spezial-Partnerunternehmen mit ihren Fachanwälten an.

In den ersten Jahren haben die Kunden in solch teuren Provisions-Lebens-/Rentenversicherungen meist nur einen sehr geringen Guthabenwert, auch Rückkaufswert genannt. Schau mal in deinen LV-Verträgen nach der Höhe der Rückkaufswerte in den ersten Jahren: Die meisten solcher Provisions-Verträge kommen erst nach 9 - 15 Jahren überhaupt ins "Plus minus Null" !!!

Wenn du heute einen Sparplan abschließen willst und dein Bankberater würde dabei sagen:

"In 8 Jahren haben Sie dann ca. 70 % Ihres eingezahlten Kapitals als Guthaben auf Ihrem Konto ..."

würdest du dann so etwas abschließen, wohl eher nicht.

Leider passierte dies in der Vergangenheit bei über 95 % der Bevölkerung, die für Ihr Alter mit Lebens- und Rentenversicherungen auf Provisionsbasis in guter Absicht vorsorgen wollten. In den letzten Jahren steht die Vermittlung gegen Provisionen und Vertriebskosten verstärkt in der öffentlichen Kritik. Der Provisionsanreiz des Vermittlers und der Banken, hat die verkäuferischen Aktivitäten intensiviert. Vertriebsformen wie Strukturvertriebe, die auch "Drückerkolonnen" genannt werden, benutzen Provisionen und Boni besonders intensiv zur Vertriebssteuerung und Umsatzdruck auf ihre Verkäufer.

Sie verbinden die Provisionshöhen, umsatzabhängige Bonistaffelungen, sowie den Karriereaufstieg des einzelnen Vermittlers mit der Erzielung bestimmter verkäuferischer Erfolge. Die Kritik an den enormen Kosten und vor allem den versteckten Kosten, sowie den KickBack-Zahlungen an Vermittler und Versicherer und deren hohe Stornokosten, wächst immer mehr an, siehe diesen aktuellen Artikel.

Dies führte in einer Vielzahl von Fällen, z.B. bei Strukturvertrieben "mit drei Buchstaben", zu immensen Verlusten für die Kunden, z.B. durch Produkte wie "Schrottimmobilien", gescheiterte Immobilienfonds, zu teure Riesterverträge, unsinnig teuren Provisions-Fondsrentenpolicen, aktive Investmentfonds, die ihre Ursache auch meist in der mangelhaften Ausbildung ursprünglich branchenfremder Vermittler hatte.

Als Unabhängige FinanzDienste Letsch, Honorarberatung und -Vermittlung von Honorar-Nettotarifen in Freiburg, Baden-Württemberg und Deutschland, helfen wir dir auch schlecht gelaufene Lebens- und Rentenversicherungsverträge zu retten.

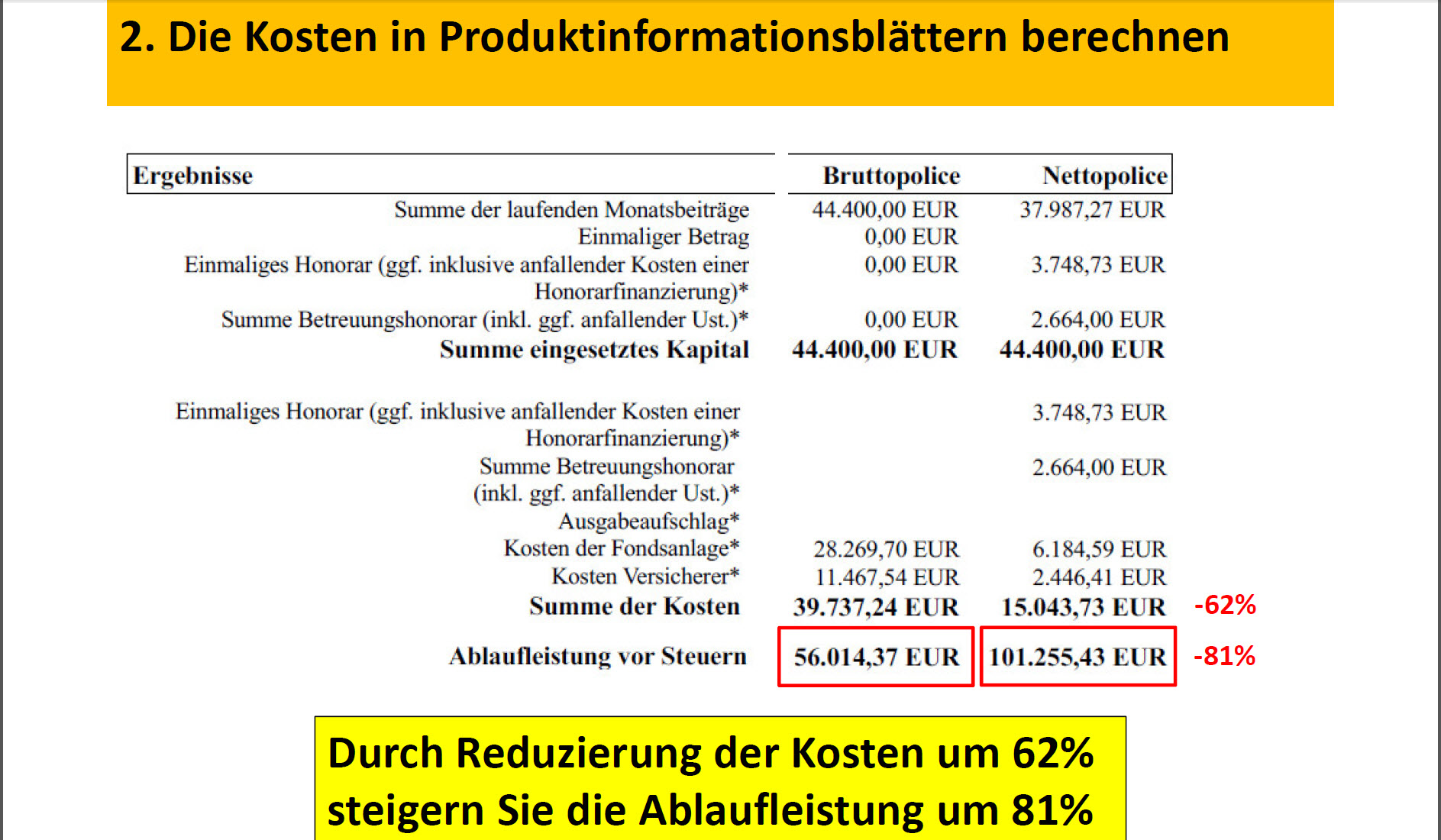

KOSTEN-VERGLEICH: Brutto-Fondspolice (inkl. Provisionen) und Netto-Fondspolice (Honorartarif)

Immer mehr aufgeklärte Menschen entscheiden sich für provisions - und vertrieebskostenfreie Honorar-Nettotarife, weil hier bereits nach einem Jahr das eingezahlte Kapital bei positivem Markt im Guthaben ist. Besonders hohe Kostenabzüge in den erst fünf Jahren wie bei provisionsbasierten Bruttotarifen entfallen hier komplett.

Damit haben diese Kunden einen viel höheren Zinseszinseffekt in Ihren Nettotarif-Verträgen und am Ende bis zu über 84% höhere Auszahlungen gegenüber herkömmlichen und viel zu teuren Provisions-Butto-Produkten.

Finanzexperten auf Honorarbasis zeigen dem Kunden in der Regel die Unterschiede von Provisions- und Honorartarifen in einem Kosten- und Renditevergleich auf (s. testierter Vergleichscheck von Sparplan, Provisionsprodukt und Netto-Produkt).

Vorteile und Nachteile von Honorartarifen

Als Honorar- oder auch Nettotarife genannt, bezeichnet man alle Versicherungstarife, die keine direkten oder indirekten Vermittlungskosten (auch Provisionen oder Courtagen genannt) und versteckte Vertriebskosten beinhalten. Dies können Biometrieprodukte sein, wie z.B. Berufsunfähigkeitsversicherungen (BU) oder die private Altersversorgung, z.B. per ETF-Fondsrentenversicherungen, sogenannte Fondspolicen.

Nettotarife auf Honorarbasis der privaten und betrieblichen Lebens- und Rentenversicherungen und zudem noch auf ETF- oder Fonds auf niedrigen Kosten-Basis, erzielen sichtbar höhere Kapitalergebnisse, und in der Berufsunfähigkeitsversicherung manchmal auch niedrigere Beiträge bei gleichen Leistungen.

Prof. Steffen Sebastian von der Uni Regensburg spricht in seinem Analysebeitrag vom 13.04.2023 von "über 750.00,- € oder 84 % mehr Ertrag in der Altersversorgung" gegenüber der alten, provisionsbasierten Versorgung.

In der Industrie-Sachversicherung sind Nettotarife auf Honorarbasis seit Jahrzehnten übliche Maklerpraxis.

Gibt es Nachteile in der Honorarberatung und Nettotarifvermittlung ?

Ja, eindeutig. Bei privaten Sachversicherungen, wie zum Beispiel: KFZ-, Haftpflicht-, Hausrat-, Fahrradversicherungen u.a. lohnt sich die Honorarberatung und Nettotarifvermittlung für den Kunden wenig bis gar nicht. Aufgrund des geringen Vorteil-Spreads für den Kunden (Beitragsunterschied zwischen Brutto- und Nettotarif) und dem zusätzlich zu leistenden Honorar. Ebenso bei Privaten Krankenvollversicherungen, da es mittlerweile keinen Anbieter mehr gibt für Netto-PKV-Volltarife, wohl aufgrund der geringen Nachfrage.

Auch bei niedrigen BU-Monatsrenten unter 3.000,- € mtl. und damit niedrigen Zahlbeiträgen lohnen sich BU-Nettotarife kaum. Der Spread zwischen BU-Brutto- und Netto-Honorartarif-Beiträgen ist ziemlich gering. Zumal das Honorar an uns beim Nettotarif dazugerechnet werden muss. Der Break-Even, ab dem der Kunde einen deutlichen Beitrags- und Aufzinsungsvorteil mit BU-Nettotarifen hat, wird von uns berechnet und muss dem Kunden auch zusagen. Deswegen erhalten unsere Kunden am Schluss bei Varianten schriftlich nebeneinander zum Günstigervergleich.

Der Kunde bezahlt nach Abschluss seines gewünschten provisionsfreien Honorar-Nettotarifs - ob gute BU-Versicherung oder TOP-Netto-Fonds bzw. -police - die vorher gemeinsam schriftlich vereinbarte Vermittlungsvergütung, direkt nach Rechnungsstellung . Dies scheint zunächst ein Nachteil der Honorberatung zu sein. Denn bei der alten provisionsbasierten Beratung/Vermittlung mußte er ja nichts extra an den Makler bezahlen, aber:

In den alten Provisions-Tarifen sind zwar alle Kosten bereits in den zu zahlenden Kundenbeiträgen enthalten. Diese oft sehr hohen Kosten zwischen 8 % bis 40 %, wie laufende Provisionen, Vertriebs-, Verwaltungs-, Tramsaktions- Management-, Performance-Fee-, KickBack- und weitere versteckte Kosten werden allerdings über die gesamte Vertragslaufzeitdirekt von den Kundenbeiträgen abgezogen! Das sind natürlich enorme Abzüge für den Kunden. Dieser enorme Kostenblock bremst und reduziert brutal von Anfang eine positive Guthabenentwicklung der Kundenkonten. Zumeist beginnt ein positives Guthaben in provisionsbasierten Lebensversicherungs-Verträgen überhaupt erst nach dem 9. - 12. Beitragsjahr!!!

Mit Netto-Fonds auf Honorarbasis können Kunden schon ab dem ersten Vertragsjahr positive Guthaben erzielen, bei positiver Fonds-Entwicklung. Dadurch erzielen Kunden der Honorarberatung von Vertragsbeginn an einen höheren Zineszinseffekt. Und am Ende bis zu 84 % und mehr Kapitalertrag am Ende, nachweislich und evidenzbassiert.

Beispiel: Bei 200,- Monatsbeitrag für eine provisionsbasierte Brutto-Fondspolice abzüglich ca. 60,- € Gesamtkosten = werden nur 140,- € vom Monatsbeitrag des Kunden überhaupt angespart bzw. gutgeschrieben. Welche Auswirkungen dies auf die Auszahlungsergebnisse später zum verdienten Ruhestand haben kann, liest du im nächsten Kapitel "Warum eine ehrliche Netto-Fondspolice die Altersversorgung retten kann". So sind meistens nicht mal nach zehn Jahren die eingezahlten Kundenbeiträge bis dahin im Plus! Das bedeutet ein negatives Guthabenkonto selbst oft nach 9 bis 12 Jahren, das heißt du hast richtig "Miese" in deinen "Rückkaufswerten" ("Guthaben" = Schlechthaben), also überhaupt nichts dazugewonnen. Schon gar nicht nach Abzug von Inflation und evt. Steuern.

Selbst unter Berücksichtigung der Honorarvermittlungs- und Betreuungvergütung rechnen sich in der Regel Honorartarife für den Kunden erheblich besser im Ergebnis: Siehe vorhergehendes Kapitel "KOSTEN-VERGLEICH".

Bei einer Berufsunfähigkeitsversicherung auf Honorarbasis ab 3.000,- garantierter BU-Rente und höher, kann ein Kunde schon nach ca. 4 - 6 Jahren im Break-Even sein und erhebliche Beitragseinsparungen über die gesamte Restlaufzeit und so viele tausende Euro einsparen, siehe Berufsunfähigkeitsversicherungen bei uns. Vor allem exorbitant für seine Altersversorgung auf Honorartarif-Basis.

Wenn unsere Kunden nach der Beratung die Vermittlung einer Honorar-Nettoanlage von uns, der Unabhängige FinanzDienste Letsch in Freiburg vermittelt bekommen möchten, also abschließen wollen, dann wird die vereinbarte Vermittlungsvergütung fällig. Unsere Kunden haben dann die Gewißheit, dass ihre abgeschlossenen Honorarprodukte keine Provisonskosten oder sonstige versteckten Kosten beinhalten und die Kunden alle anfallenden Fonds-Kick-Backs ( zwischen 0,2 - 2 % p.a.) direkt von der Versicherungs-/ Fondsgesellschaft auf ihre Kundenkonten erstattet bekommen, und nicht in den Taschen der Versicherer und Vermittler landen.

Kommt es auf Kundenwunsch hin zur Vermittlung eines Bruttotarifs, anstatt eine Netto-Honorartarif, dann verlangen wir auch keine gesonderte Vermittlungsvergütung vom Kunden, das garantiert unser Fair-Codex = Keine doppelte Vergütung !

Leider gibt es Vermittler, die sowohl Provisionen für vermittelte Provisionstarife und zusätzliche Honorare kassieren. Das ist zwar nicht explizit verboten, unserer Meinung nach aber unfair gegenüber dem Kunden. Wir lehnen dies ausdrücklich ab und weisen im Einzelnen im Beratungsgespräch immer nach, ob es sich um Provisions- oder Honorartaife handelt.

Die Höhe der Vermittlungsvergütung kann auf unterschiedliche Weise vereinbart werden: Neben aufwandsbezogenen Stundensätzen können Pauschalhonorare oder beitragsbezogene Vergütungssätze zum Zuge kommen. Kunde und Berater sind frei in der Wahl der individuellen und passenden Vergütungsformen. Wir schlagen unseren Kunden die verschiedenen Vergütungsformen vor, und wählen gemeinsam die passende aus und fixieren sie schriftlich.

Rechtliche Grundlagen für die Honorarberatung und Nettotarif-Vermittlung

In der provionsfreien Honorarberatung und Vermittlung sind Nettotarife die Grundlage dafür, dass der Berater eine Vermittlungsvergütung mit dem Kunden vereinbaren kann. Dies wurde vom Bundesgerichtshof (BGH) bereits am 12.12.2013 (III ZR124/13) und nochmals vom BGH am 05.06.2014 (III ZR557/13) eindeutig und höchstrichterlich bestätigt: Die klaren Urteile erlauben es Versicherungsmaklern daher schon länger Honorare über gesonderte Vergütungsvereinbarungen zu nehmen für Service und Vermittlung, egal ob für gewerbliche oder private Kunden.

Mit der am 23.02.2018 in Kraft getretenen neuen IDD (Insurance Distribution Directive) bekräftigt die EU und der deutsche Gesetzgeber seine Absicht nach Stärkung der unabhängigen Honorarberatung und Nettotarif-Vermittlung, auch für Versicherungsmakler. Im Übrigen sind anderslautende Behauptungen von selbsternannten Honorarverbänden nicht korrekt und sollen offensichtlich dort zu neuen Mitgliedschaften und -beiträgen führen.

Die geltende rechtliche Fassung findet sich in § 34 d, Abs. 1, Satz 5 bis 8 GewO nach der Versicherungsmakler u.a. die "freie Wahl der Vergütungsform" haben und "laufende Dienstleistungspauschalen vereinbaren, sowie gegen Honorar beraten und vermitteln dürfen".

Alle Vorteile in der Übersicht

Unsere Honorarberatung und Vermittlung von Nettoprodukten kostet Geld, das Honorar - uns nicht zu bezahlen kostet am Ende viel mehr Geld.

Durch unsere Honorarberatung sind wir unabhängig von Versicherungen und Banken und deren Provisions-Produkten, damit frei in der Produktauswahl und Vermittlung von Honoraranlagen.

Du bekommst auf Wunsch von uns immer kostengünstigere, provisionsfreie und leistungsstärkere Netto-Honorartarife im Anbietervergleich zu Provisions-Bruttotarifen.

Wir bieten Sonderportfolios auf Honoararbasis mit nachweislich hervorragenden Ergebnissen.

Du entscheidest am Ende frei aus unseren Analyse-Vergleichen, was du willst: Herkömmliche, teurere Provisionsprodukte inklusive alle hohen Kosten :-(, ohne Honorar... oder lieber, besser günstigere und lukrativere Nettoprodukte, mit Honorar für unsere Dienstleistungen.

Du erhälst volle Transparenz über alle Kosten und Leistungen der angebotenen Nettotarife.

Wir erstellen auf Wunsch: Finanzmathematische Gutachten zu Bestandsverträgen (LV, Fondsdepot, Fondspolice) als Checkvergleich zu Nettoanlagen, Ruhestandsplanungen, Netto-Anlagevorschläge, Netto-Altersversorgungsanlagen für privat und für Betriebe (BAV ohne Versicherungen!), Vermögensanalysen.

Du erhälst eine vertraglich geregelte Betreuung, Nachversorgung und regelmäßige Überprüfung auf Honorarbasis, ganz ohne Produktkaufzwang oder unsinniges Umschichten ("Hin und Her, Taschen leer")

Am Ende hast du trotz Honorarbezahlung viel mehr auf deinem Guthabenkonto, siehe unsere echten Kundenergebnisse.

Preise

Vergütungen nach Zeitaufwand:

a. für Bestandsvertrags-Check mit Optimierung: 220,-€/ h, zzgl. 19% gesetzliche Mwst.,

b. für Beratungen, Vergleichsanalyse-Arbeiten zur Arbeitskraftabsicherung (BU etc.): 175,- €/h, steuerfrei bei einschließender Versicherungsvermittlung, sonst zzgl. 19% Mwst., WICHTIG: Bei Abschluss von courtagepflichtigen Bruttotarifen, erheben wir keine Honorar. Grund: Da wir für Bruttotarife Courtagen von Versicherern erhalten, garantiert unser FAIR-Codex: Keine doppelte Vergütung vom Kunden!

c. für Beratungen, Vergleichsanalyse-Arbeiten zu Gewerblichen Versicherungen: 280,-€/h, steuerfrei bei einschließenden Versicherungsvermittlung, sonst zzgl. 19% Mwst. WICHTIG: Bei Abschluss von courtagepflichtigen Bruttotarifen, erheben wir keine Honorare. Grund: Wenn wir für Bruttotarife Courtagen von Versicherern erhalten, garantiert unser FAIR-Codex: Keine doppelte Vergütung von Kunden! ©Copyright UFD

d. für Beratungen, Vergleichsanalysen, Ruhestandsplanung, und Altersversorgung: 220,- €/h,steuerfrei bei einschließender Versicherungsvermittlung, sonst zzgl. 19% Mwst. WICHTIG: Bei Abschluss von courtagepflichtigen Bruttotarifen erheben wir kein Honorar. Grund: Da wir für Bruttotarife Courtagen von Versicherern erhalten, garantiert unser FAIR-Codex: Keine doppelte Vergütung vom Kunden!

oder:

Einmalige pauschale Beratungs- und Vermittlungsgebühr (steuerfrei) für courtage-/provisionsfreie Nettotarife, nach persönlicher Aufwandsberechnung und schriftlicher Vereinbarung,

Service- und Betreuungspauschale nach vorheriger persönlicher Vereinbarung inklusive gesetzlicher Mwst.

Wir vereinbaren zusammen im persönlichen Gespräch die für dich und uns passende Vergütungsform, die unseren Aufwand angemessen honoriert und dich dabei nicht überfordert. Die Vergütung muss sich für Beide, für dich und uns rechnen.

Gute Beratung ist wertvoll, aber nicht kostenlos

Qualifizierte Beratung hat ihren Preis. Das weißt du von Deinem Steuerberater oder deinem Anwalt. Auch eine qualifizierte, unabhängige Versicherungsberatung, die dir hilft, deine Ziele und Wünsche zu erreichen, kann nicht kostenlos sein. Das hast du sicher auch erkannt, auch wenn dir Finanzberater, Vermögensberater, Vertreter, Agenten oder Finanzmakler, die noch auf Provisionsbasis arbeiten, etwas Anderes erzählen.

Dienstleistung gegen Vergütung ist fair. Du bezahlst unsere Dienstleistungen für dich nur gemäß der vorab schriftlich vereinbarten Vergütung und nach schriftlicher Aufwandsabrechnung unsererseits. Wir setzen alles daran, dir für dein Geld echten Mehrwert zu verschaffen. ©opyright UFD

Ablauf der Honorarberatung

Bei uns im Büro in Freiburg oder Online erfährst du im kostenfreien Vorgespräch, ca. 20 - 40 min. - das noch keine Fachberatung beinhaltet - wie unsere provisionsfreie Honorarberatung abläuft und welche Vorteile sich für dich ergeben können. Der erste Schritt ist die Vorstellung unserer Arbeitsweise, einem ganzheitlichen und nachhaltigen Ansatz, den auch unser Firmenlogo mit dem Regenbogen symbolisieren soll. Du erfährst in Beispielen die Kosten- und Kapitalvorteile von Honorarprodukten.

Du entscheidest dich erst im Ablaufpunkt 5. nach unserer Kosten- und Rendite-Vergleichsvorlage von Brutto-(Provisionsprodukt) und Netto-(Honorarprodukt inklusive unserer Honorarkosten für dich) deines ausgewählten Anbieterprodukts, welches du davon abschließen willst: Provisions-Brutto- oder Netto-Honorarprodukt inklusive unseres Honorars.

Den Ablauf unseres Beratungsprozesses nach der kostenfreien Vorstellung und Erstinformation siehst du hier:

Ertragsunterschiede zwischen Fondsdepot und Fondspolice nach Steuern_ein Beispiel:

Die Steuer-Vorabpauschale nur für direkte Fonds-Depots, gibt es n i c h t für Fondspolicen_Video:

Neutraler Vergleich von Brutto- und Nettotarife-Anlagen:

mit unserem neutralen finanzmathematischem Gutachten vergleichen wir deine eventuell schon bestehenden Kapitalanlagen - wie Fonds, Bankdepots, Kapitallebensversicherungen oder Fondspolicen - mit provisions- und vertriebskostenfreien Netto-Anlagen auf Honorarbasis.

Alle Kosten, alle Verläufe und Rendite-/Kapitalunterschiede im Detail und schriftlicher Übersicht, transparent, evidenzbasiert und verständlich. So erkennst du mithilfe unserer Honorarberatung die immensen Vorteile und hervorragenden Ergebnisse unserer Netto-Anlagelösungen. Und kannst diese auch von uns erhalten.

Expertenhilfe durch einen Honorar-Finanzanlageberater

Ein Experte mit 35 Jahren Erfahrung und zertifizierter Ausbildung zum Fachmann für Honorarberatung (Urkunde) hilft dir persönlich beim Aufbau einer provisions- und vertriebskostenfreien Altersversorgung und Existenzschutzversicherungen, sowie bei der Überprüfung deiner bestehenden Lebensversicherungsverträge und Finanzanlagen.

Seit 2006 bieten wir unseren Kunden zur Altersversorgung auf Honorarbasis günstigere Lösungen an, wie z.B. Honorar-Anlagen, Netto-Fondspolicen, Berufsunfähigkeitsversicherungen und mehr

Jetzt einfach anrufen: 0761/382011 oder Ihren Wunschtermin online buchen:

Beratung macht uns richtig Freude, weil wir unsere Kunden vor völlig überflüssigen hohen Kosten der provisionsgesteuerten Lebens-/Rentenversicherungen und Fondspolicen von durchschnittlich 30 % pro Monat schützen oder davon befreien wollen. Nur so können wir unseren Kunden in Freiburg und Deutschland um bis zu 85 % höhere Kapitalendauszahlungen vermitteln. Teste uns jetzt, kostenfrei und unverbindlich im Erstgespräch.

Kostenfreies Vorgespräch vereinbaren oder Wunschtermin online buchen:

Unabhängige FinanzDienste Letsch

Kartäuserstr.49 | 79102 Freiburg i.Br.

0761 382011

info@ufd-online.de